In welcher Höhe kann ich die außergewöhnlichen Belastungen geltend machen?

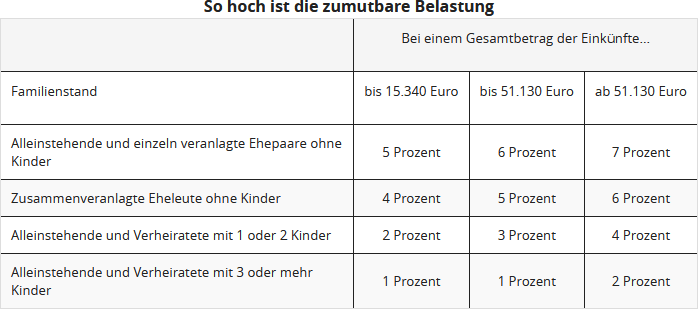

Hier können Sie die tatsächlichen Ausgaben eintragen. Diese werden jedoch nicht in voller Höhe anerkannt. Denn es wird hiervon noch Ihre zumutbare Eigenbelastung abgezogen. Diese richtet sich nach Ihrem Einkommen, Familienstand und der Zahl Ihrer Kinder und wird vom Finanzamt berechnet. Die zumutbare Eigenbelastung beträgt ein bis sieben Prozent der gesamten Einkünfte. Auf jeden Fall sollten Sie die entsprechenden Ausgaben nachweisen können.

Wenn Sie mit Ihren Ausgaben unter der zumutbaren Eigenbelastung bleiben, lohnt es sich gar nicht, die Kosten in der Steuererklärung anzugeben.

Pflegepauschbetrag:

Sind die pflegebedingten Aufwendungen nach dem Abzug der Eigenbelastung noch höher als der Pflegepauschbetrag, geben Sie Ihre Aufwendungen zur Pflege an, so wie sie tatsächlich angefallen sind. Dann müssen Sie sie allerdings auch einzeln nachweisen können, wofür Sie Geld ausgegeben haben. Allerdings können Sie auf diese Weise mehr als den Pflegepauschbetrag geltend machen.

Tipp

Für das Finanzamt zählt nicht, wann die Kosten angefallen sind, sondern wann Sie diese gezahlt haben. So sollten Sie versuchen, mehrere Ausgabe-Positionen in ein Jahr zu legen, um die Summe der Ausgaben zu erhöhen und so über das Limit Ihrer zumutbaren Eigenbelastung zu kommen.

Steht eine hohe Zahnarztrechnung an, die aber erst im kommenden Jahr fällig wird? Wenn Sie jedoch bereits für das laufende Jahr andere Ausgaben unter den außergewöhnlichen Belastungen verbuchen könnten, bitten Sie Ihren Zahnarzt um eine vorzeitige Rechnung oder um eine Teilrechnung. So können Sie möglicherweise alle Ausgaben, die über der zumutbaren Belastung liegen, noch in der Steuererklärung für das laufende Jahr geltend machen.

Wichtig

Die zumutbare Belastung wird nur bei den allgemeinen außergewöhnlichen Belastungen abgezogen. Ausgaben, die bei den besonderen außergewöhnlichen Belastungen angesetzt werden, bleiben ungekürzt.

Anhand dieser Tabelle können Sie ungefähr Ihre zumutbare Eigenbelastung berechnen:

In welcher Höhe kann ich die außergewöhnlichen Belastungen geltend machen?

Wer kann außergewöhnliche Belastungen absetzen?

Grundsätzlich jeder! Wer außergewöhnliche Belastungen hat, kann diese in seiner Steuererklärung geltend machen. So wirken sich die außergewöhnlichen Belastungen mindernd auf die zu zahlende Einkommensteuer aus. Dadurch sollen unzumutbare Härten vermieden werden.

Wenn ein Steuerzahler unvermeidbare größere Belastungen als andere Steuerzahler mit vergleichbarem Einkommen, Vermögen oder Familienstand hat, kann er auf Antrag seine Einkommensteuer senken lassen. Hierzu müssen Sie Ihre außergewöhnlichen Belastungen in der Steuererklärung eintragen.

Es werden jedoch nur die Aufwendungen berücksichtigt, die eine zumutbare Belastung übersteigen und die tatsächlich notwendig sind. Die zumutbare Belastung ergibt sich aus dem Einkommen, dem Familienstand und der Kinderzahl des Steuerpflichtigen.

Der Prozentsatz beträgt je nachdem ein bis sieben Prozent des zu versteuernden Jahreseinkommens. Übersteigen Sie diesen Prozentsatz mit Ihren außergewöhnlichen Belastungen, können Sie die Kosten in unbegrenzter Höhe geltend machen.

Außergewöhnliche Belastungen können sein:

- Bestattungskosten,

- Pflegekosten oder

- Krankheitskosten.

Scheidungskosten sind seit 2013 aufgrund einer Gesetzesänderung jedoch nicht mehr abziehbar!

In besonderen Fällen sind auch die Ausgaben für Unterhalt als außergewöhnliche Belastungen anzusehen. Hier wird eine zumutbare Belastung nicht angerechnet.

Der Pflegepauschbetrag kann von allen in Anspruch genommen werden, die einen nahen Angehörigen pflegen. Dies ist ein Jahresbetrag, der nicht von einer zumutbaren Belastung abhängig ist. Auf den einzelnen Seiten unserer Steuererklärung lesen Sie noch genauere Angaben zu den jeweiligen außergewöhnlichen Belastungen, die Sie geltend machen können.

Tipp

Es wird unterschieden zwischen den allgemeinen und den besonderen außergewöhnlichen Belastungen. Die allgemeinen außergewöhnlichen Belastungen, zu denen beispielsweise die Krankheitskosten und die Bestattungskosten gehören, wirken sich erst nach Überschreiten der zumutbaren Eigenbelastung steuermindernd aus.

Die besonderen außergewöhnlichen Belastungen werden ungekürzt anerkannt, jedoch meist bis zu festen Höchstbeträgen. Hierzu gehört beispielsweise der Unterhalt für eine bedürftige Person oder die auswärtige Unterbringung eines volljährigen Kindes zur Ausbildung.

Wer kann außergewöhnliche Belastungen absetzen?

Kann ich Unterhaltsleistungen für volljährige Kinder geltend machen?

Ja, Sie können Unterhaltsleistungen für volljährige Kinder geltend machen, wenn Sie keinen Anspruch auf Kindergeld oder die entsprechenden Freibeträge haben. Voraussetzung ist, dass das Kind bedürftig ist, also nur geringes oder kein eigenes Einkommen hat. Ab einem eigenen Einkommen von mehr als 624 Euro im Jahr wird der abzugsfähige Betrag gekürzt.

Kein Anspruch auf Kindergeld

Unterhaltsleistungen können nur für Monate geltend gemacht werden, in denen kein Anspruch auf Kindergeld oder Kinderfreibeträge besteht. Dies gilt auch, wenn sich das Kind in einer Erstausbildung befindet, sofern die Bedürftigkeit nachgewiesen wird.

Höchstbetrag der Unterhaltsleistungen 2024

Der abzugsfähige Höchstbetrag für Unterhaltsleistungen im Jahr 2024 beträgt 11.784 Euro. Einkünfte und Bezüge des Kindes, die diesen Betrag übersteigen, mindern die abziehbaren Unterhaltsleistungen.

Kann ich Unterhaltsleistungen für volljährige Kinder geltend machen?

Wann sind Prozesskosten absetzbar?

Prozesskosten sind grundsätzlich nur in Ausnahmefällen steuerlich als außergewöhnliche Belastungen nach § 33 EStG absetzbar. Das Finanzamt akzeptiert Prozesskosten in der Regel nur, wenn der Rechtsstreit einen existenziell wichtigen Bereich oder den Kernbereich menschlichen Lebens betrifft.

Frühere Rechtsprechung

- BFH-Urteil von 2011: Im Mai 2011 hatte der Bundesfinanzhof (BFH) entschieden, dass Zivilprozesskosten unabhängig vom Gegenstand des Prozesses als zwangsläufig gelten, wenn die Rechtsverfolgung oder Rechtsverteidigung eine hinreichende Aussicht auf Erfolg bietet und nicht mutwillig erscheint. Es genügte, dass der Erfolg mindestens ebenso wahrscheinlich wie ein Misserfolg war (BFH-Urteil vom 12.5.2011, BStBl. 2011 II S. 1015).

- Änderung ab 2015: Im Juni 2015 kehrte der BFH zu einer restriktiveren Auslegung zurück. Danach sind Prozesskosten nur dann zwangsläufig, wenn auch das dem Prozess zugrunde liegende Ereignis zwangsläufig ist. Zivilprozesskosten sind daher in der Regel nicht als außergewöhnliche Belastungen absetzbar (BFH-Urteil vom 18.6.2015, VI R 17/14).

Gesetzliche Regelung seit 2013

Seit 2013 sind Zivilprozesskosten nur absetzbar, wenn der Steuerpflichtige Gefahr läuft, seine Existenzgrundlage zu verlieren und seine lebensnotwendigen Bedürfnisse nicht mehr befriedigen zu können (§ 33 Abs. 2 Satz 4 EStG). Hierbei handelt es sich um sehr strenge Voraussetzungen. Es reicht nicht, dass der Rechtsstreit einen wichtigen Lebensbereich betrifft; der Verlust der materiellen Existenzgrundlage muss konkret drohen.

Abgrenzung: Materielle vs. immaterielle Existenzgrundlage

Der Bundesfinanzhof hat entschieden, dass unter Existenzgrundlage nur die materielle Lebensgrundlage zu verstehen ist. Immaterielle Werte wie seelische oder soziale Bedürfnisse fallen nicht darunter (BFH-Urteil vom 18.5.2017, VI R 9/16). Daher sind Prozesskosten, die den Kernbereich des menschlichen Lebens betreffen, wie beispielsweise Streitigkeiten um das Umgangsrecht mit einem Kind, nicht mehr absetzbar (BFH-Urteile vom 13.8.2020, VI R 15/18 und VI R 27/18).

Beispiele für nicht absetzbare Prozesskosten:

- Umgangsrecht des Vaters: Prozesskosten zur Regelung des Umgangsrechts eines im Ausland lebenden Kindes sind nicht absetzbar, da sie keine materielle Existenzgefährdung darstellen (BFH-Urteil vom 13.8.2020, VI R 15/18).

- Unterhaltsstreitigkeiten: Prozesskosten zur Erlangung eines höheren Kindesunterhalts sind nicht abziehbar, wenn keine existenzielle Bedrohung besteht (BFH-Urteil vom 13.8.2020, VI R 27/18).

- Arzthaftungsprozesse: Auch Aufwendungen für Schadensersatzprozesse wegen Behandlungsfehlern sind nicht als außergewöhnliche Belastungen absetzbar, wenn sie nicht die materielle Existenz sichern sollen (BFH-Urteil vom 13.8.2020, VI R 27/18).

- Strafverteidigung des Kindes: Prozesskosten für die Strafverteidigung eines heranwachsenden Kindes sind ebenfalls nicht abzugsfähig (BFH-Beschluss vom 11.8.2022, VI R 29/20).

Ausnahmefälle

Einige Gerichte haben jedoch in Ausnahmefällen Prozesskosten als außergewöhnliche Belastungen anerkannt:

- Rückabwicklung eines Forstbetriebes: Das Niedersächsische Finanzgericht entschied, dass Prozesskosten in Höhe von 17.740 Euro als außergewöhnliche Belastungen absetzbar sind, wenn eine Rückabwicklung einer unentgeltlichen Übertragung eines Forstbetriebes droht, die zur Existenzgefährdung führen würde (FG Niedersachsen vom 15.5.2024, 9 K 28/23; Revision VI R 22/24).

Praxistipp

- Materielle Existenzbedrohung: Prozesskosten sind nur dann absetzbar, wenn der Steuerpflichtige nachweisen kann, dass seine materielle Existenz gefährdet ist. Immaterielle Werte wie das Kindeswohl oder seelische Belastungen werden steuerlich nicht berücksichtigt.

- Vorabprüfung: In Streitfällen sollten Betroffene stets prüfen, ob der Rechtsstreit existenzielle materielle Auswirkungen hat, bevor sie die Prozesskosten als außergewöhnliche Belastungen geltend machen.

Wann sind Prozesskosten absetzbar?