Steuererklärung 2024: Das ist neu

Abgabefrist für die Steuererklärung 2024

Zur Abgabe einer Einkommensteuererklärung ist man verpflichtet, wenn ein bestimmter Grund vorliegt. Dann erfolgt eine sog. Pflichtveranlagung oder Veranlagung von Amts wegen.

Die Steuererklärung für 2024 muss bei Pflichtabgabe bis zum 31. Juli 2025 eingereicht werden, mit Fristverlängerung bis zum 30. April 2026, falls ein Steuerberater beauftragt wird. Bei der freiwilligen Abgabe (Antragsveranlagung, § 46 Abs. 2 Nr. 8 EStG) haben Sie bis zum 31. Dezember 2028 Zeit, ohne dass Verspätungszuschläge drohen (§ 169 AO).

Für die Abgabe gelten folgende Fristen:

Steuerentlastung: Erhöhung des Grundfreibetrages

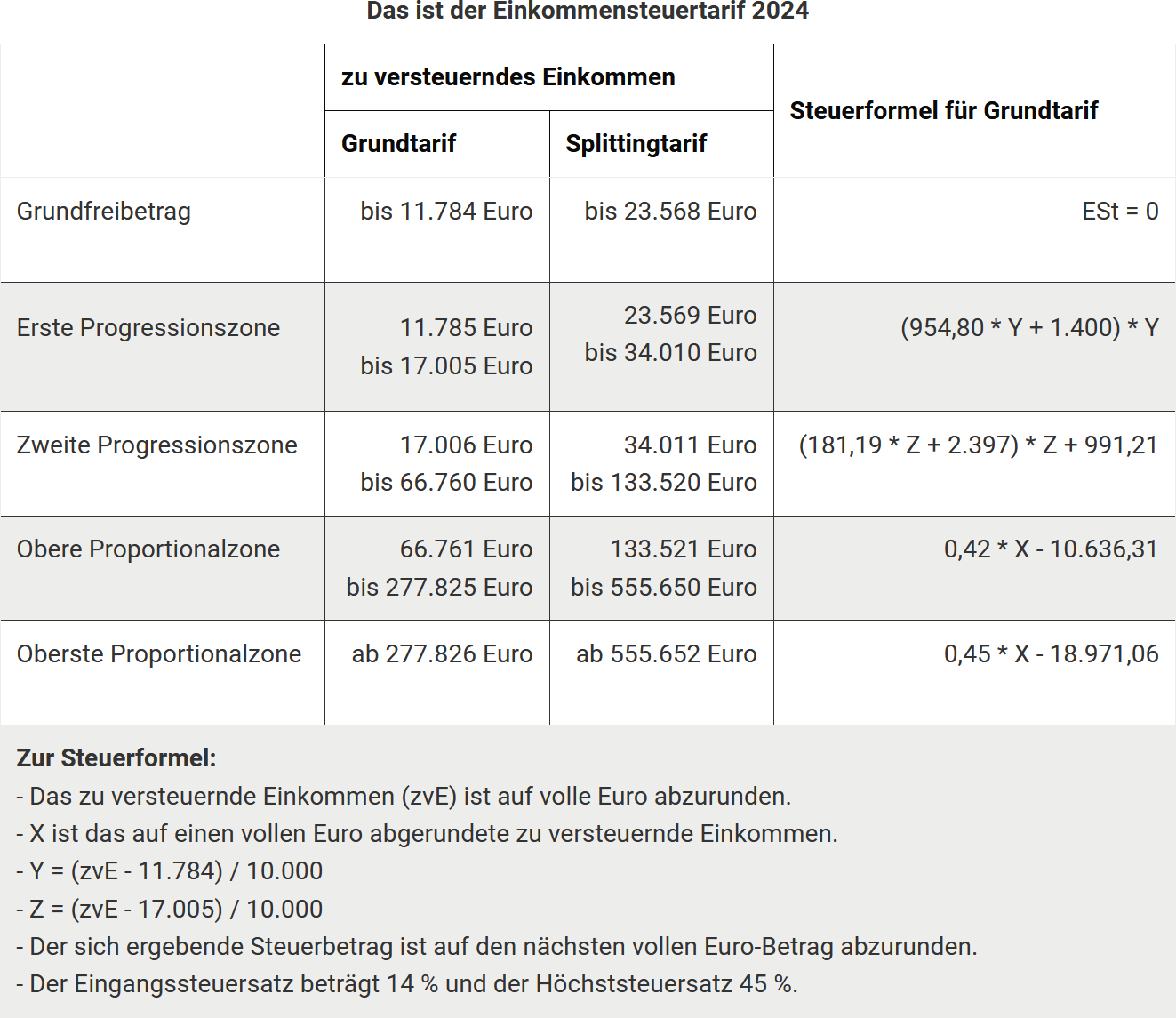

Der steuerliche Grundfreibetrag stellt sicher, dass der Anteil des Einkommens, der für den Lebensunterhalt absolut notwendig ist, nicht mit Steuern belastet wird (Existenzminimum). Zum 1.1.2024 wurde der Grundfreibetrag auf 11.784 Euro angehoben. Weitere Erhöhungen sind für 2025 (12.084 Euro) und 2026 (12.336 Euro) geplant ("Steuerfortentwicklungsgesetz", § 32a EStG).

Ist der Freibetrag für 2023 und 2024 zu niedrig?

Der Grundfreibetrag beträgt 2023 10.908 Euro und 2024 voraussichtlich 11.784 Euro. Das Schleswig-Holsteinische Finanzgericht entschied, dass diese Beträge nicht verfassungswidrig seien, ließ jedoch Revision zu (BFH, III R 26/24). Kläger bemängelten, dass der steuerliche Grundfreibetrag unter den Sozialleistungen (z.B. Bürgergeld) liege, was einen Verstoß gegen das verfassungsrechtlich geschützte Existenzminimum darstelle.

Praxistipp: Einsprüche gegen Steuerbescheide für 2023 und 2024 können ruhend gestellt werden (§ 363 Abs. 2 AO).

Abbau der kalten Progression

Zur Vermeidung einer schleichenden Steuererhöhung werden die Steuertarif-Eckwerte um 6,3 % (2024), 2,5 % (2025) und 2 % (2026) angepasst. Dadurch greifen höhere Steuersätze erst bei einem höheren Einkommen.

Der neue Einkommensteuertarif 2024

Reichensteuer greift erst bei höherem Einkommen

Seit 2007 gibt es die sog. Reichensteuer, ein Steuerzuschlag von 3 Prozentpunkten für Bestverdiener. Der Spitzensteuersatz beträgt also in der obersten Proportionalzone 45%. Die Reichensteuer bleibt ab 2024 unverändert: Bei einem zu versteuernden Einkommen ab 277.826 Euro (Ledige) bzw. 555.651 Euro (Verheiratete) wird der Spitzensteuersatz von 45 % fällig (§ 32a Abs. 1 Nr. 5 EStG).

Familienförderung 2024

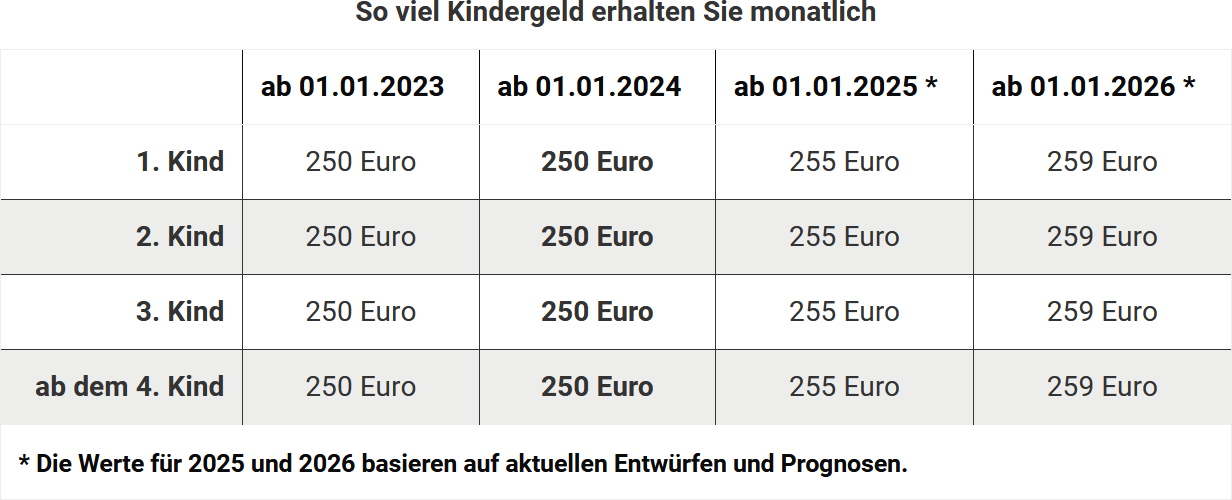

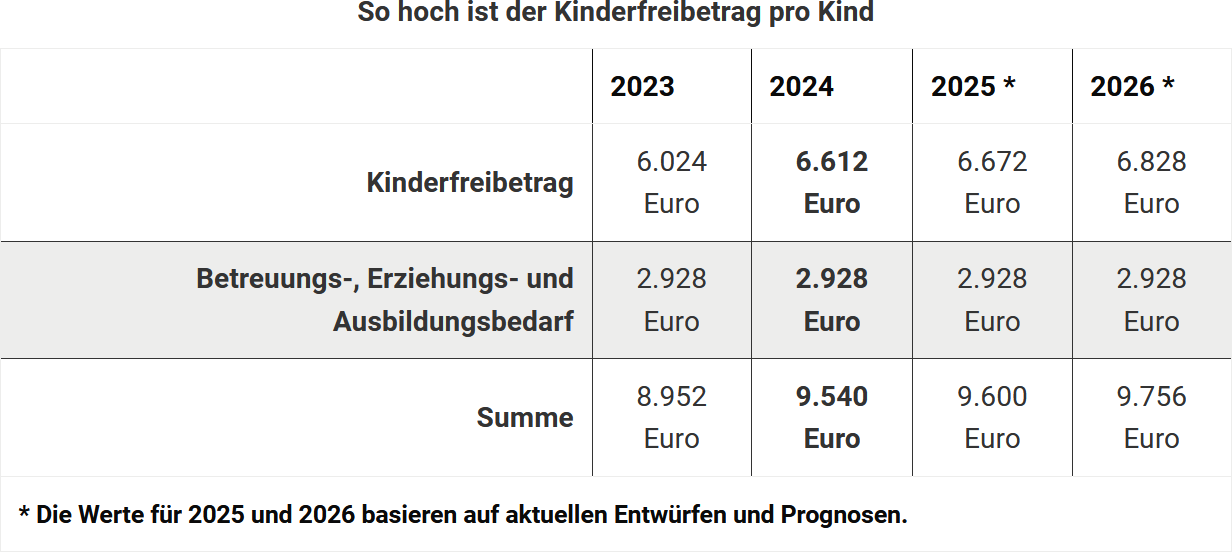

Kindergeld und Kinderfreibetrag

Das Kindergeld beträgt weiterhin 250 Euro monatlich pro Kind. Ab 2025 wird das Kindergeld dann auf 255 Euro erhöht werden. Der Kinderfreibetrag für 2024 wurde auf 6.612 Euro (3.306 Euro je Elternteil) erhöht. Die Steueridentifikationsnummer des Kindes bleibt Voraussetzung für Kindergeld und Kinderfreibetrag.

Ausbildungsfreibetrag

Der Ausbildungsfreibetrag beträgt seit 2023 1.200 Euro. Er wird gekürzt, wenn das Kind nicht das gesamte Jahr die Voraussetzungen erfüllt oder in einem Land mit niedrigerem Lebensstandard lebt.

Entlastungsbetrag für Alleinerziehende

Der Entlastungsbetrag für Alleinerziehende wurde 2023 auf 4.260 Euro erhöht. Der Erhöhungsbetrag von 240 Euro je weiterem Kind bleibt unverändert (§ 24b EStG).

Das Kindergeld beträgt weiterhin 250 Euro monatlich pro Kind. Der Kinderfreibetrag für 2024 wurde auf 6.612 Euro (3.306 Euro je Elternteil) erhöht. Die Steueridentifikationsnummer des Kindes bleibt Voraussetzung für Kindergeld und Kinderfreibetrag.

Neue Steuervergünstigungen für im Ausland lebende Kinder

Ab 2024 werden Steuervergünstigungen wie der Kinderfreibetrag, der BEA-Freibetrag (Betreuung, Erziehung, Ausbildung) und der Ausbildungsfreibetrag nicht mehr gekürzt, wenn das Kind in einem EU- oder EWR-Staat lebt. Eine Kürzung erfolgt nur noch bei Kindern in Nicht-EU-Ländern. Je nach Land kann der Freibetrag um bis zu drei Viertel gekürzt werden. Diese Änderung basiert auf einem Urteil des Europäischen Gerichtshofs (EuGH), das Diskriminierungen bei Familienleistungen innerhalb der EU verhindern soll.

Minijob-Grenze steigt auf 538 Euro

Die Minijob-Grenze stieg 2024 auf 538 Euro monatlich. 2025 wird sie auf 556 Euro erhöht. Diese Anpassungen folgen den Erhöhungen des Mindestlohns, der ab 2024 auf 12,41 Euro pro Stunde gestiegen ist.

Arbeitnehmer

Werbungskosten-Pauschbetrag bleibt bei 1.230 Euro

Der Arbeitnehmer-Pauschbetrag wurde zum 1.1.2023 von 1.200 Euro auf 1.230 Euro angehoben (§ 9a Nr. 1 EStG). Wenn Sie keine einzelnen Werbungskosten geltend machen, wird auch 2024 ein Betrag von 1.230 Euro angesetzt. Nachweise sind nicht erforderlich.

Arbeitszimmer und Homeoffice: Neuregelung ab 2023

Seit 2023 können Kosten für ein häusliches Arbeitszimmer abgesetzt werden, wenn es der berufliche Mittelpunkt ist, entweder in tatsächlicher Höhe oder pauschal bis 1.260 Euro. Wird das Arbeitszimmer nicht als Mittelpunkt genutzt, kann eine Tagespauschale von 6 Euro für bis zu 210 Tage angesetzt werden.

Die Pauschalen gelten nur einheitlich für das gesamte Jahr und werden mit dem Arbeitnehmer-Pauschbetrag verrechnet. Tage im Homeoffice müssen dokumentiert werden.

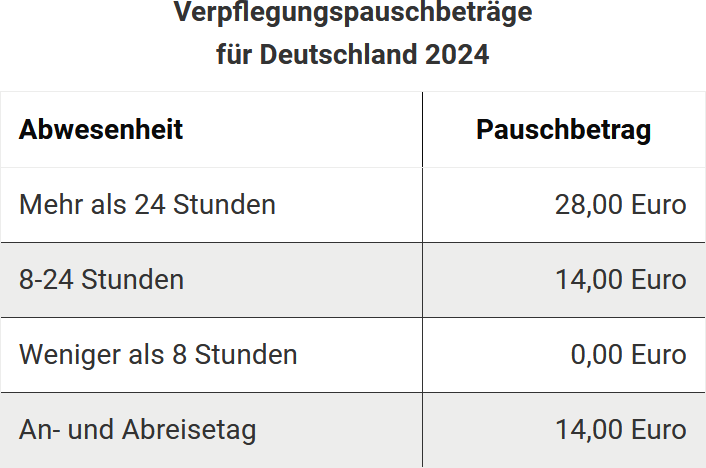

Verpflegungspauschalen

Das Bundesfinanzministerium hat für 2024 neue länderspezifische Verpflegungs- und Übernachtungspauschbeträge für beruflich veranlasste Auslandsreisen veröffentlicht. Arbeitnehmer können die Verpflegungspauschbeträge als Werbungskosten absetzen oder steuerfrei vom Arbeitgeber erstattet bekommen. Übernachtungspauschbeträge dürfen nur vom Arbeitgeber steuerfrei erstattet werden, tatsächliche Übernachtungskosten können hingegen abgesetzt werden, wenn sie nachgewiesen sind.

Für Länder wie Australien, Brasilien, Kanada, Italien, Spanien und andere wurden die Pauschalen angepasst. Diese gelten ab 2024 für berufliche Auslandsreisen und doppelte Haushaltsführung.

Neuer Übernachtungspauschbetrag für Berufskraftfahrer

Seit dem 1.1.2020 können Berufskraftfahrer, die in der Schlafkabine ihres Lkw übernachten, eine Übernachtungspauschale von 8 Euro pro Kalendertag zusätzlich zum Verpflegungspauschbetrag als Werbungskosten geltend machen. Ab dem 1.1.2024 wurde diese Pauschale auf 9 Euro erhöht (§ 9 Abs. 1 Satz 3 Nr. 5b EStG). Dies gilt weiterhin für Ausgaben wie die Nutzung von Duschen, Toiletten oder die Reinigung der Schlafkabine.

Umzugskosten

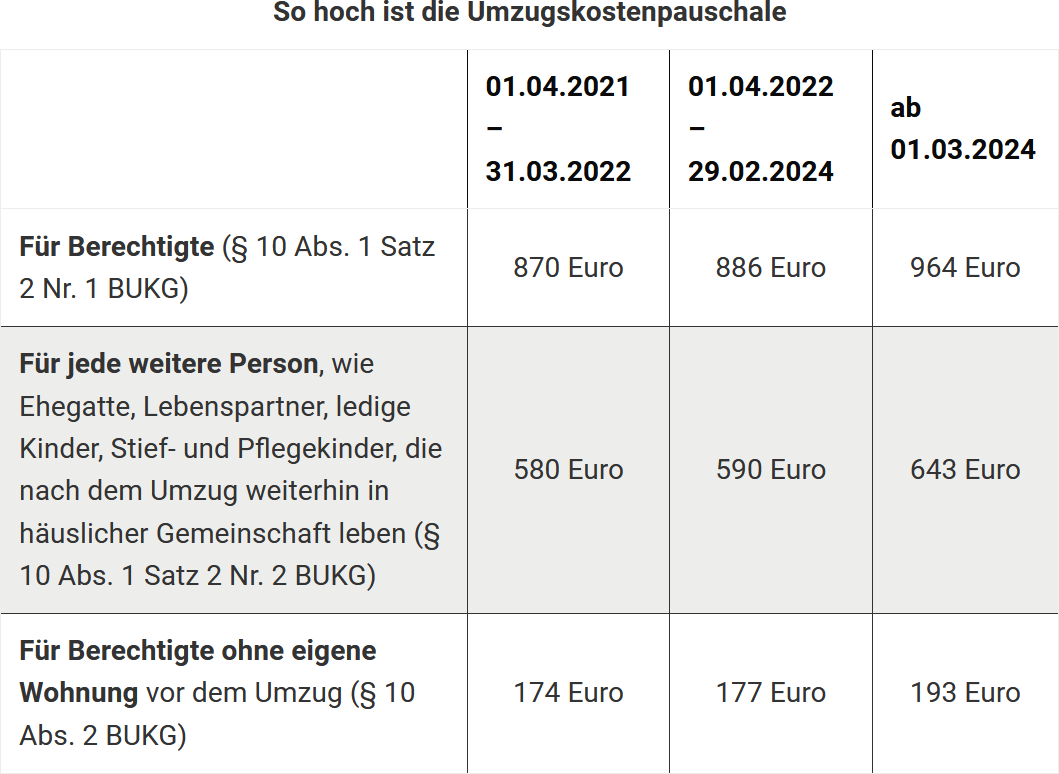

Bei einem beruflich bedingten Umzug können Umzugskosten als Werbungskosten abgesetzt oder vom Arbeitgeber steuerfrei erstattet werden. Dazu zählen Transport-, Reise- und Mietkosten sowie Maklergebühren. Sonstige Umzugsauslagen können pauschal geltend gemacht werden. Seit dem 1.6.2020 gibt es eine einheitliche Pauschale, unabhängig vom Familienstand, die sich zum 1.3.2024 erneut erhöht:

- Für Berechtigte: 964 Euro

- Für jede weitere Person (z.B. Ehepartner, Kinder): 643 Euro

- Bei nicht eingerichteter Wohnung: 193 Euro

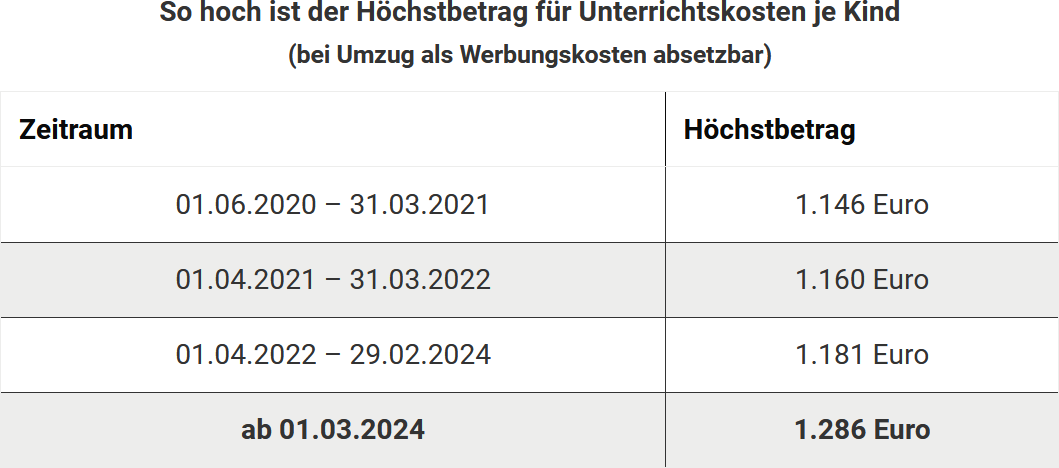

Auch Nachhilfekosten für Kinder nach einem Umzug können bis zu 1.286 Euro abgesetzt werden.

Kapitalerträge

Erhöhung des Sparerpauschbetrages seit 2023

Der Sparerpauschbetrag wurde bereits 2023 auf 1.000 Euro für Ledige und 2.000 Euro für Verheiratete angehoben. Freistellungsaufträge werden von den Banken automatisch entsprechend angepasst. Wer noch keinen Freistellungsauftrag erteilt hat, sollte dies nachholen, um unnötige Steuerabzüge zu vermeiden. Ein Abzug der tatsächlichen Werbungskosten bleibt weiterhin ausgeschlossen.

Vorabpauschale für thesaurierende Fonds 2024

Bei thesaurierenden Fonds, die Erträge nicht ausschütten, müssen Anleger jährlich eine Vorabpauschale versteuern. Diese wird nicht anhand der tatsächlichen Gewinne berechnet, sondern beträgt 70 % des Basiszinses der Bundesbank multipliziert mit dem Fondswert zu Jahresbeginn. Für 2024 liegt der Basiszins bei 2,29 %, woraus eine Vorabpauschale von 1,603 % resultiert. Die Vorabpauschale gilt am 2. Januar 2025 zugeflossen.

Änderungen für Rentner und Pensionäre

Besteuerung der Renten

Für Rentner, die 2024 erstmals Rente beziehen, beträgt der steuerpflichtige Anteil 83 %. Ein Werbungskosten-Pauschbetrag von 102 Euro wird abgezogen.

Besteuerung der Pensionen

Versorgungsbezüge sind weiterhin voll steuerpflichtig. Der Versorgungsfreibetrag sinkt jährlich, für Ruheständler ab 2024 beträgt er 13,6 %, höchstens 1.020 Euro.

Verfassungsbeschwerde zur Doppelbesteuerung von Renten abgelehnt

Das Bundesverfassungsgericht hat die Verfassungsbeschwerden gegen die Doppelbesteuerung von Renten abgewiesen. Der Bundesfinanzhof (BFH) entschied 2021, dass die Rentenbesteuerung im Wesentlichen verfassungsgemäß ist, und eine Doppelbesteuerung erst künftige Rentnerjahrgänge betreffen könnte. Betroffene müssen eine Doppelbesteuerung selbst nachweisen. Die Finanzverwaltung wird die Vorläufigkeitsvermerke in Steuerbescheiden voraussichtlich aufheben. Wer betroffen ist, sollte Einspruch einlegen und entsprechende Berechnungen vorlegen.

Kein Kostenabzug für das Arbeitszimmer

Rentner können die Kosten für ein häusliches Arbeitszimmer nicht für ihre Rentenverwaltung absetzen, da hierfür keine aktive Tätigkeit nötig ist. Bei freiberuflicher Tätigkeit kann der Kostenabzug erfolgen, wenn das Arbeitszimmer den Mittelpunkt der Tätigkeit bildet. Alternativ ist eine Tagespauschale von 6 Euro möglich. Für Rentner und Pensionäre ist das häusliche Arbeitszimmer nicht absetzbar, da Renten und Pensionen ohne aktive berufliche Tätigkeit gezahlt werden.

Unterhalt an Bedürftige

Unterhaltshöchstbetrag

Der Unterhaltshöchstbetrag wurde 2024 auf 11.784 Euro angehoben und wird gekürzt, wenn der Unterhaltsempfänger Einkünfte über 624 Euro erzielt.

Unschädliche Vermögensgrenze unverändert niedrig

Wer unterhaltsberechtigte Angehörige unterstützt, kann die Zahlungen unter bestimmten Voraussetzungen steuerlich geltend machen (§ 33a Abs. 1 EStG). Unschädlich ist ein Vermögen des Empfängers bis zu einem Verkehrswert von 15.500 Euro. Bestimmte Vermögensgegenstände, wie selbst bewohnte Häuser oder Gegenstände, deren Verkauf einer Verschleuderung gleichkäme, gelten als Schonvermögen.

Ein aktuelles Urteil des Bundesfinanzhofs (BFH) hat entschieden, dass die Vermögensgrenze von 15.500 Euro auch 2019 unverändert gilt. Im Urteilsfall obsiegte der Kläger, da Unterhaltsleistungen nicht sofort als Vermögen gelten (BFH-Urteil vom 29.2.2024, VI R 21/21). Eine Unterhaltsvorauszahlung von 500 Euro für Januar 2019 zählte nicht zum Vermögen des Sohnes, da sie erst 2019 bezogen wurde, wodurch sein Vermögen zum 1.1.2019 auf 15.450 Euro sank.

Weitere steuerliche Änderungen

Krankenversicherung: Familienversicherung

Familienangehörige sind beitragsfrei mitversichert, wenn ihr monatliches Einkommen 505 Euro nicht überschreitet.

Steuererleichterungen für Spenden

Spenden für Corona- oder Ukraine-Hilfe sind bis zu 20 % des Einkommens als Sonderausgaben absetzbar.

Steuererleichterungen nach dem Hochwasser 2024

Das Pfingst-Hochwasser 2024 im Saarland und andere Hochwasserschäden in Bayern und Baden-Württemberg führen oft zu erheblichen finanziellen Belastungen. Der Staat reagiert mit steuerlichen Erleichterungen, darunter Steuerstundungen, Sonderabschreibungen für Ersatzbeschaffungen und vereinfachte Nachweise für Spenden. Auch Landwirte und Unternehmen erhalten Unterstützung durch spezielle Katastrophenerlasse. Diese Maßnahmen helfen den Betroffenen, die Folgen der Katastrophen finanziell zu bewältigen.

Krankheitskosten: Sind Kosten für Diätverpflegung bei Zöliakie abzugsfähig?

Laut BFH (Beschluss vom 4.11.2021, VI R 48/18) sind Mehraufwendungen für eine glutenfreie Diät bei Zöliakie nicht als außergewöhnliche Belastungen absetzbar, da sie übliche Nahrungsmittel ersetzen. Gegen diese Entscheidung wurde Verfassungsbeschwerde eingelegt (Az. 2 BvR 1554/23).

Praxistipp: Das Bundesverfassungsgericht prüft auch, ob Krankheitskosten generell um die zumutbare Eigenbelastung gekürzt werden müssen (Verfahren 2 BvR 1554/23 und 2 BvR 1579/22).

Wirtschafts-Identifikationsnummer: Zuteilung ab November 2024

Seti November 2024 erfolgt die Vergabe der Wirtschafts-Identifikationsnummer (W-IdNr.) durch das Bundeszentralamt für Steuern (BZSt), die bis 2026 abgeschlossen sein soll. Sie dient der eindeutigen Identifikation aller Unternehmen in Deutschland und soll die behördliche Kommunikation vereinfachen. Die W-IdNr. wird automatisch vergeben, kein Antrag nötig.

Hinweis: Die Steuernummer und IdNr. bleiben weiterhin bestehen. Weitere Infos und FAQs unter www.bzst.de.

Steuerbescheide: Verlängerung der Bekanntgabevermutung auf vier Tage

Ab dem 1.1.2025 wird die Frist für die Bekanntgabevermutung von Steuerbescheiden von drei auf vier Tage verlängert (§ 122 Abs. 2 Nr. 1 AO). Dies gilt sowohl für postalische als auch für elektronische Bescheide, um längere Postlaufzeiten durch das "Postrechtsmodernisierungsgesetz" zu berücksichtigen.

Praxistipp: Fällt der vierte Tag auf ein Wochenende oder einen Feiertag, verschiebt sich die Bekanntgabe auf den nächsten Werktag (§ 108 Abs. 3 AO).

Steuererklärung 2024: Das ist neu

Welche Einkunftsarten und Anlagen werden von SteuerGo 2024 unterstützt?

Programmumfang nach § 87c AO

Die Einkommensteuererklärung kann mit dieser Software nur für in Deutschland unbeschränkt steuerpflichtige Personen erstellt werden. Wenn Sie in Deutschland nur beschränkt steuerpflichtig (§ 1 Abs. 4 EStG) sind, ist eine Erstellung Ihrer Einkommensteuererklärung mit dieser Anwendung nicht möglich.

Die neueste Version für das Steuerjahr 2024 unterstützt Sie bei der Erstellung der Steuererklärung in folgenden Bereichen:

- Steuerhauptformular - Einkommensteuererklärung für (unbeschränkt) steuerpflichtige Personen

- Anlage Sonderausgaben

- Anlage Außergewöhnliche Belastungen

- Anlage WA-ESt - Weitere Angaben und Anträge in Fällen mit Auslandsbezug

- Anlage Kind - Angaben zur steuerlichen Berücksichtigung der Kinder

- Anlage VOR - Vorsorgeaufwand

- Anlage AV - Riester-Rente (Altersvorsorgebeiträge als Sonderausgaben nach § 10a EStG)

- Anlage N - Einkünfte aus nichtselbständiger Arbeit

- inklusive Werbungskosten bei Reisetätigkeit/Auswärtstätigkeit

- Anlage N - Doppelte Haushaltsführung (Neu ab 2023)

- Anlage N-AUS - Ausländische Einkünfte aus nichtselbständiger Arbeit

- Anlage R - Renten und andere Leistungen aus Altersvorsorgeverträgen

- Anlage R-AUS - Renten und andere Leistungen aus ausländischen Versicherungen / ausländischen Rentenverträgen /ausländischen betrieblichen Versorgungseinrichtungen

- Anlage R-AV/bAV - Leistungen aus inländischen Altersvorsorgeverträgen und aus der inländischen betrieblichen Altersversorgung

- Anlage V - Einkünfte aus Vermietung und Verpachtung

- Anlage V-FeWo - Einkünfte aus Vermietung und Verpachtung von Ferienwohnungen und aus kurzfristiger Vermietung

- Anlage KAP - Einkünfte aus Kapitalvermögen (zunächst Zins- und Dividendenerträge)

- Anlage KAP-BET - Erträge und anrechenbare Steuern aus Beteiligungen

- Anlage KAP-INV - Erklärung von Investmentfonds, die nicht dem inländischen Steuerabzug unterlagen

- Anlage S - Einkünfte aus selbständiger Arbeit

- Hinweis: Einkünfte aus Gesellschaften nach § 15 EStG sowie aus Wagniskapitalgesellschaften können derzeit leider nicht erfasst werden.

- Anlage G - Einkünfte aus Gewerbebetrieb

- Hinweis: Einkünfte aus Gesellschaften nach § 15b EStG (Steuerstundungsmodelle), Einkünfte aus der Veräußerung an eine REIT-AG sowie Einkünfte aus gewerblicher Tierzucht, Termingeschäften oder Beteiligungen können nicht erfasst werden.

- Anlage Corona - Corona-Soforthilfen, Überbrückungshilfen und vergleichbare Zuschüsse

- Anlage EÜR - Einnahmen-Überschussrechnung

- Die Einnahmenüberschussrechnung (nach § 4 Abs. 3 EStG) ist die einfachste Art der Gewinnermittlung

- Anlage SO - Sonstige Einkünfte

- Anlage SO 1. Teil: Hier können erhaltene Unterhaltszahlungen, wiederkehrende Bezüge, Leistungen und Abgeordnetenbezüge erfasst werden.

- Anlage SO 2. Teil: Hier können Einkünfte aus privaten Veräußerungsgeschäften (Grundstücke, Wirtschaftsgüter) angegeben werden.

- Anlage AUS - Ausländische Einkünfte (Neu ab 2023)

- Hinweis: Pauschal besteuerte Einkünfte aus dem Ausland, Hinzurechnungsbesteuerung nach den §§ 7 bis 13 AStG, Familienstiftungen nach § 15 AStG, Anrechnung ausländischer Steuern bei Sondervergütungen nach § 50d Abs. 10 Satz 5 EStG können nicht erfasst werden.

- Anlage Unterhalt - Unterhaltsleistungen an bedürftige Personen (im Rahmen der außergewöhnlichen Belastungen)

- Anlage FW - Steuerbegünstigung zur Förderung des Wohneigentums und Vorkostenabzug (nach §10e EStG)

- Anlage Energetische Maßnahmen - Aufwendungen für energetische Maßnahmen bei zu eigenen Wohnzwecken genutzten Gebäuden

- Anlage Mobilitätsprämie - Angaben zum Antrag auf Mobilitätsprämie

Wir werden Sie regelmäßig in unserem Newsletter und auf Facebook sowie Twitter zu den aktuellen Updates auf dem Laufenden halten.

Folgende Anlagen zur Einkommensteuererklärung stehen nicht zur Verfügung:

- Anlage N-GRE - Grenzgänger in Baden-Württemberg (Arbeitsplatz in F, CH, A)

- Anlage L - Einkünfte aus Land- und Forstwirtschaft

- Anlage Forstwirtschaft - Tarifbegünstigte Einkünfte aus Holznutzungen (zu Anlage L)

- Anlage WEIN - Nichtbuchführende Weinbaubetriebe (zu Anlage L)

Welche Einkunftsarten und Anlagen werden von SteuerGo 2024 unterstützt?

Muss ich meine Angaben speichern?

Nein, Sie müssen die Daten, die Sie bei SteuerGo in die Steuererklärung eingeben, nicht noch einmal speichern.

Sobald Sie ein Eingabefeld verlassen, wird dieses automatisch im Hintergrund gespeichert. Nachdem Sie eine Seite ausgefüllt haben, gelangen Sie durch Klicken des "Weiter"-Buttons am unteren rechten Rand der Seite zum nächsten Schritt. Alle Einträge, die Sie bereits gemacht haben, können Sie natürlich später wieder ändern. Nutzen Sie dafür einfach die Navigation, um zu der gewünschten Stelle zu springen.

Muss ich meine Angaben speichern?

Bis wann muss ich meine Steuererklärung abgeben?

Für das Steuerjahr 2024 gelten folgende Abgabefristen:

- Selbst erstellte Steuererklärung: Die Abgabefrist für Steuerzahler, die ihre Steuererklärung selbst erstellen, endet am 31. Juli 2025. Eine Verlängerung gibt es für 2024 nicht.

- Steuererklärung über Steuerberater: Wenn Sie Ihre Steuererklärung von einem Steuerberater oder Lohnsteuerhilfeverein erstellen lassen, verlängert sich die Frist um zwei Monate, sodass die Abgabe bis 30. April 2026 erfolgen muss.

Abgabefristen für die Steuererklärung

Vorweganforderung durch das Finanzamt

Das Finanzamt kann Ihre Steuererklärung in bestimmten Fällen auch vor den genannten Terminen einfordern. Achten Sie daher darauf, eventuelle Fristsetzungen durch das Finanzamt zu beachten, um Verspätungszuschläge zu vermeiden. Diese werden bei Fristversäumnis automatisch erhoben.

Fristverlängerung beantragen

Sollten Sie absehen, dass Sie die Steuererklärung nicht rechtzeitig einreichen können, ist es ratsam, frühzeitig eine Fristverlängerung zu beantragen. Dies sollte möglichst vor dem 31. Juli 2025 geschehen. Das Finanzamt ist jedoch nicht verpflichtet, Ihrem Antrag zuzustimmen. Begründen Sie die Verlängerung mit nachvollziehbaren Gründen wie Krankheit, Dienstreise oder fehlenden Unterlagen.

Mahnung und Versäumniszuschlag

Reichen Sie Ihre Steuererklärung nicht fristgerecht ein und hören nichts vom Finanzamt, erhalten Sie in der Regel eine Mahnung mit einer neuen Frist. Verpassen Sie auch diesen Termin, drohen Zwangsgelder und hohe Versäumniszuschläge.

Freiwillige Abgabe

Wenn Sie freiwillig eine Steuererklärung abgeben und nicht zur Abgabe verpflichtet sind, haben Sie deutlich mehr Zeit. Sie können Ihre Steuererklärung für das Steuerjahr 2024 bis zum 31. Dezember 2028 einreichen. Es ist jedoch ratsam, die Steuererklärung frühzeitig abzugeben, um auf eventuelle Rückzahlungen nicht zu lange warten zu müssen.

Bis wann muss ich meine Steuererklärung abgeben?

Wer muss keine Steuererklärung abgeben?

Die Abgabe der Steuererklärung ist immer dann freiwillig, wenn man nicht per Gesetz zur Abgabe (siehe unten) verpflichtet ist. Das trifft insbesondere auf Arbeitnehmer in der Steuerklasse I zu, die nur Einnahmen aus ihrer Anstellung als Arbeitnehmer haben. Das gilt aber auch für Verheiratete mit der Steuerklassenkombination IV/IV - es darf aber nicht das Faktorverfahren genutzt werden.

Ihre Einkünfte sind bereits versteuert und Sie können sich unter Umständen die Formulare für das Finanzamt sparen. Auch das Finanzamt fordert Sie in diesen Fällen nicht zur Abgabe der Steuererklärung auf. Allerdings erhalten gerade diese Arbeitnehmer in 9 von 10 Fällen zu viel gezahlte Steuern vom Finanzamt zurück.

Der Fiskus erwartet also kein Geld von Ihnen, sondern muss wahrscheinlich welches an Sie zurückzahlen. Es ist fast immer eine Steuererstattung drin.

Antragsveranlagung: Sie geben freiwillig Ihre Steuererklärung ab

Wenn Sie eine Steuererklärung beim Finanzamt abgeben, obwohl Sie das nicht müssen, nennt sich das im Steuerrecht Antragsveranlagung. Bei einer Antragsveranlagung bleiben grundsätzlich vier Jahre Zeit, die Steuererklärung abzugeben und sich die Steuererstattung zu sichern.

Wer muss keine Steuererklärung abgeben?

Wer ist unbeschränkt steuerpflichtig?

Unbeschränkt steuerpflichtig sind nach §1 EStG:

- natürliche Personen, die im Inland einen Wohnsitz oder ihren gewöhnlichen Aufenthalt haben und

- deutsche Staatsangehörige im Ausland, die von einer öffentlichen Kasse bezahlt werden. Hierzu gehören beispielsweise Angehörige einer deutschen Botschaft im Ausland.

Während der 2. Punkt eindeutig ist, muss man den 1. Punkt genauer betrachten:

- Natürliche Personen sind grundsätzlich alle Menschen - unabhängig vom Alter.

- Den "Wohnsitz" hat eine Person dort, wo sie wohnt (§8 AO). Es spielt beim Wohnsitz keine Rolle, ob es sich um eine Vorstadtvilla oder nur um ein möbliertes Zimmer zur Untermiete handelt. Ein Steuerpflichtiger kann auch mehrere Wohnsitze haben, zum Beispiel in Deutschland und im Ausland.

- Vom "gewöhnliche Aufenthalt" spricht man, wenn sich jemand mindestens sechs Monate am Stück in Deutschland aufhält (§9 AO). Kurze Unterbrechungen während dieses Zeitraumes sind aber durchaus möglich.

Wer ist unbeschränkt steuerpflichtig?

Wer ist beschränkt steuerpflichtig?

Beschränkt einkommensteuerpflichtig nach § 1 Absatz 4 EStG sind Personen, die

- in Deutschland weder Ihren Wohnsitz noch einen gewöhnlichen Aufenthalt haben,

- bestimmte inländische Einkünfte im Sinne des § 49 EStG haben und

- nicht auf Antrag unbeschränkt einkommensteuerpflichtig gemäß § 1 Abs. 3 EStG (Grenzpendler) oder

- erweitert unbeschränkt einkommensteuerpflichtig gemäß § 1 Abs. 2 EStG sind.

Bei ihnen wird die Steuer durch Steuerabzug oder im Wege der Veranlagung zur beschränkten Steuerpflicht erhoben.

Hinweis: Für Grenzgängern aus Frankreich, Österreich und der Schweiz gelten Sonderregelungen.

Zahlreiche personen- und familienbezogenen Steuervergünstigungen werden bei der Veranlagung zur beschränkten Steuerpflicht nicht berücksichtigt, u.a.:

- Das Ehegattensplitting (Zusammenveranlagung) kann nicht in Anspruch genommen werden.

- Das Gnadensplitting für Verwitwete im Jahr nach dem Sterbefall wird nicht gewährt (§ 32a Abs. 6 EStG).

- Außergewöhnliche Belastungen können steuerlich nicht geltend gemacht werden (§§ 33, 33a, 33b EStG).

- Ein Behinderten-Pauschbetrag und Pflege-Pauschbetrag bleiben Ihnen verwehrt (§ 33b EStG).

- Kinderfreibetrag sowie Freibeträge für Betreuung, Erziehung und Ausbildung werden nicht gewährt (§ 32 EStG).

- Der Entlastungsbetrag für Alleinerziehende steht Ihnen nicht zu (§ 24b EStG).

- Die Steuerermäßigung für Haushaltshilfen, haushaltsnahe Dienstleistungen und Handwerkerleistungen in einer Wohnung (§ 35a EStG) im EU-/EWR-Ausland wird ab 2009 nicht gewährt.

- Werbungskosten sind grundsätzlich nur in nachgewiesener Höhe absetzbar, wenn sie in unmittelbarem wirtschaftlichen Zusammenhang mit inländischen Einkünften stehen.

- Die Werbungskostenpauschale über 1.230 Euro für Einkünfte aus nichtselbständiger Arbeit wird allerdings auch berücksichtigt, wenn keine höheren mit den Einkünften im wirtschaftlichen Zusammenhang stehenden Werbungskosten nachgewiesen werden.

- Bei Renteneinkünften wird mindestens der Werbungskostenpauschbetrag über 102 Euro berücksichtigt.

Wer ist beschränkt steuerpflichtig?

Ehegattensplitting für eingetragene Lebenspartnerschaften

Das Bundesverfassungsgericht hat entschieden:

Auch eingetragene Lebenspartnerschaften haben Anspruch auf die steuerliche Zusammenveranlagung mit dem Splittingtarif. Die Ungleichbehandlung von Homo-Ehen und "normalen" Ehen beim Ehegattensplitting ist verfassungswidrig (BVerfG-Urteil vom 7.5.2013, 2 BvR 909/06).

Der Gesetzgeber wurde verpflichtet, die Rechtslage rückwirkend ab dem 1.8.2001 - dem Tag, an dem das Lebenspartnerschaftsgesetz in Kraft getreten ist - zu ändern. Und so wurde im Einkommensteuergesetz eine neue Generalnorm einfügt:

"Die Regelungen dieses Gesetzes zu Ehegatten und Ehen sind auch auf Lebenspartner und Lebenspartnerschaften anzuwenden" (§ 2 Abs. 8 EStG).

Die Neuregelung gilt in allen noch offenen Steuerfällen, in denen die Einkommensteuer noch nicht bestandskräftig festgesetzt wurde (§ 52 Abs. 2a EStG).

Eine weitergehende Gleichstellung erfolgt ab dem 1.1.2015 mit dem "Gesetz zur Überarbeitung des Lebenspartnerschafrechts" vom 15.12.2004. Mit diesem Gesetz wird die rechtliche Gleichstellung gleichgeschlechtlicher Lebenspartner mit Ehegatten weiter ausgebaut.

Bitte wählen Sie bei SteuerGo als Familienstand "Gleichgeschlechtliche Ehe/Lebenspartnerschaft".

Reihenfolge bei gleichgeschlechtlichen Ehepaaren

Für gleichgeschlechtliche Ehepaare und eingetragene Lebenspartner, die eine gemeinsame Steuererklärung (=Zusammenveranlagung) abgeben wollen, hat die Finanzverwaltung festgelegt, wer als steuerpflichtige Person anzugeben ist:

- Tragen Sie den Partner zuerst in der Steuererklärung ein, der nach alphabetischer Reihenfolge des Nachnamens zuerst kommt.

- Bei Namensgleichheit entscheidet die alphabetische Reihenfolge des Vornamens.

- Ist auch der Vorname identisch, ist der ältere der Partner als Steuerpflichtiger zu erfassen.

Ehegattensplitting für eingetragene Lebenspartnerschaften

Wer hat Anspruch auf das Witwensplitting (Gnadensplitting)?

Nach dem Tod eines Ehepartners stehen viele vor finanziellen und steuerlichen Herausforderungen. Das sogenannte Witwensplitting (Gnadensplitting) hilft in dieser schwierigen Zeit, indem es den steuerlichen Splittingtarif auch im Jahr nach dem Todesfall ermöglicht. Doch wer hat Anspruch auf das Witwensplitting und wie genau funktioniert diese steuerliche Sonderregelung?

Voraussetzungen für das Witwensplitting (Gnadensplitting)

Wer Anspruch auf das Witwensplitting hat, ist klar geregelt. Damit die Finanzverwaltung das Gnadensplitting anerkennt, müssen folgende Voraussetzungen erfüllt sein:

- Zum Zeitpunkt des Todesfalls müssen die Voraussetzungen für die Zusammenveranlagung gegeben gewesen sein. Das heißt: Beide Ehepartner hatten ihren Wohnsitz in Deutschland und lebten nicht dauerhaft getrennt.

- Eine Trennung vor dem Tod des Ehepartners schließt das Witwensplitting aus – selbst wenn für das Sterbejahr noch eine gemeinsame Veranlagung erfolgt ist.

Wichtig: Bereits die tatsächliche Trennung der Eheleute vor dem Tod führt dazu, dass kein Anspruch auf das Witwensplitting besteht. Auch ein bloßes Zusammenveranlagen im Todesjahr reicht allein nicht aus (BFH-Urteil vom 27.2.1998, BStBl. 1998 II S. 350; H 184a EStR).

Wie funktioniert das Witwensplitting konkret?

Nach dem Tod des Ehepartners wird der hinterbliebene Ehegatte im darauffolgenden Jahr allein veranlagt – gemäß § 25 EStG.

Aber: Einmalig und letztmals wird im Jahr nach dem Todesfall der Splittingtarif angewendet – und das, obwohl es sich formal um eine Einzelveranlagung handelt. Dies ist in § 32a Abs. 6 Nr. 1 EStG geregelt.

Wer Anspruch auf das Witwensplitting hat, profitiert dadurch weiterhin von den günstigeren Steuerklassen und einem reduzierten Steuersatz – und wird so nicht sofort nach dem Verlust auch noch finanziell zusätzlich belastet.

Ziel und Vorteil des Witwensplittings

Der Zweck des Witwensplittings (Gnadensplittings) ist es, die Steuerlast des überlebenden Ehepartners im ersten Jahr nach dem Tod des Partners zu verringern. Ohne diese Regelung würde der Wechsel zur Einzelveranlagung unmittelbar zu einer höheren Steuer führen – was in einer ohnehin belastenden Situation eine zusätzliche Härte wäre.

Mit dem Witwensplitting bleibt der hinterbliebene Ehegatte vorerst in einer günstigeren steuerlichen Position, sodass mehr finanzieller Spielraum für die Neuorientierung bleibt.

Fazit: Wer profitiert vom Witwensplitting?

Zusammengefasst gilt: Wer Anspruch auf das Witwensplitting hat, muss zum Zeitpunkt des Todes mit dem Ehepartner eine steuerlich anerkannte Ehe geführt haben, ohne dauerhafte Trennung. Im ersten Jahr nach dem Todesfall wird dann der Splittingtarif letztmalig gewährt – ein wichtiges steuerliches Entgegenkommen in einer schweren Lebensphase.

Tipp: SteuerGo berücksichtigt das Witwensplitting (Gnadensplitting) automatisch, sobald die Voraussetzungen erfüllt sind. Es lohnt sich dennoch, die Angaben im Steuerbescheid sorgfältig zu prüfen.

Wer hat Anspruch auf das Witwensplitting (Gnadensplitting)?