Wann müssen Rentner eine Steuererklärung abgeben?

Rentner sind zur Abgabe einer Steuererklärung verpflichtet, wenn ihr Gesamtbetrag der Einkünfte den jährlichen Grundfreibetrag überschreitet. Im Jahr 2024 liegt der Grundfreibetrag bei:

- 11.784 Euro für Ledige

- 23.568 Euro für Verheiratete

Steuerpflichtige Einkünfte:

- Gesetzliche Rente (Anlage R)

- Private Renten

- Mieteinnahmen (Anlage V)

- Kapitaleinkünfte (Anlage KAP)

- Weitere Einkünfte

Besteuerungsanteil der Rente:

Nicht die gesamte Rente ist steuerpflichtig. Der Besteuerungsanteil richtet sich nach dem Jahr des Rentenbeginns:

- Für Neurentner im Jahr 2024: 83 % der Rente sind steuerpflichtig.

- Für Rentner, die vor 2005 in Rente gingen: 50 % der Rente sind steuerpflichtig.

Ein persönlicher Rentenfreibetrag wird im zweiten Rentenjahr festgelegt und bleibt lebenslang unverändert. Rentenerhöhungen ab dem dritten Rentenjahr sind vollständig steuerpflichtig.

Beispiel:

Herr Mustermann, der 2005 in Rente ging, hat eine jährliche Rente von 30.000 Euro. Sein steuerfreier Freibetrag liegt bei 15.000 Euro. Solange seine Gesamteinkünfte den Grundfreibetrag nicht überschreiten, muss er keine Steuererklärung abgeben. Bei einem Jahresnettoeinkommen von 15.000 Euro würde ein alleinstehender Rentner jedoch den Grundfreibetrag überschreiten und wäre zur Abgabe der Steuererklärung verpflichtet.

Tipp: Rentner sollten mögliche Werbungskosten geltend machen, um ihre Steuerlast zu senken. Hierzu gehört beispielsweise der Werbungskosten-Pauschbetrag von 102 Euro.

Wann müssen Rentner eine Steuererklärung abgeben?

Wie hoch ist der Altersentlastungsbetrag?

Der Altersentlastungsbetrag kann von Rentnern und Pensionären in Anspruch genommen werden, die neben ihren Renten- oder Pensionsbezügen zusätzliche Einkünfte oder Lohn erzielen. Dazu zählen beispielsweise:

- Einkünfte aus Vermietung,

- Kapitalvermögen,

- Einkünfte aus Selbstständigkeit,

- Einkünfte aus privaten Veräußerungsgeschäften,

- Einkünfte aus einer Riester-Rente.

Vor der Berechnung des Altersentlastungsbetrags zieht das Finanzamt bestimmte Pauschbeträge wie den Sparerpauschbetrag und Werbungskosten ab.

Wie hoch ist der Altersentlastungsbetrag?

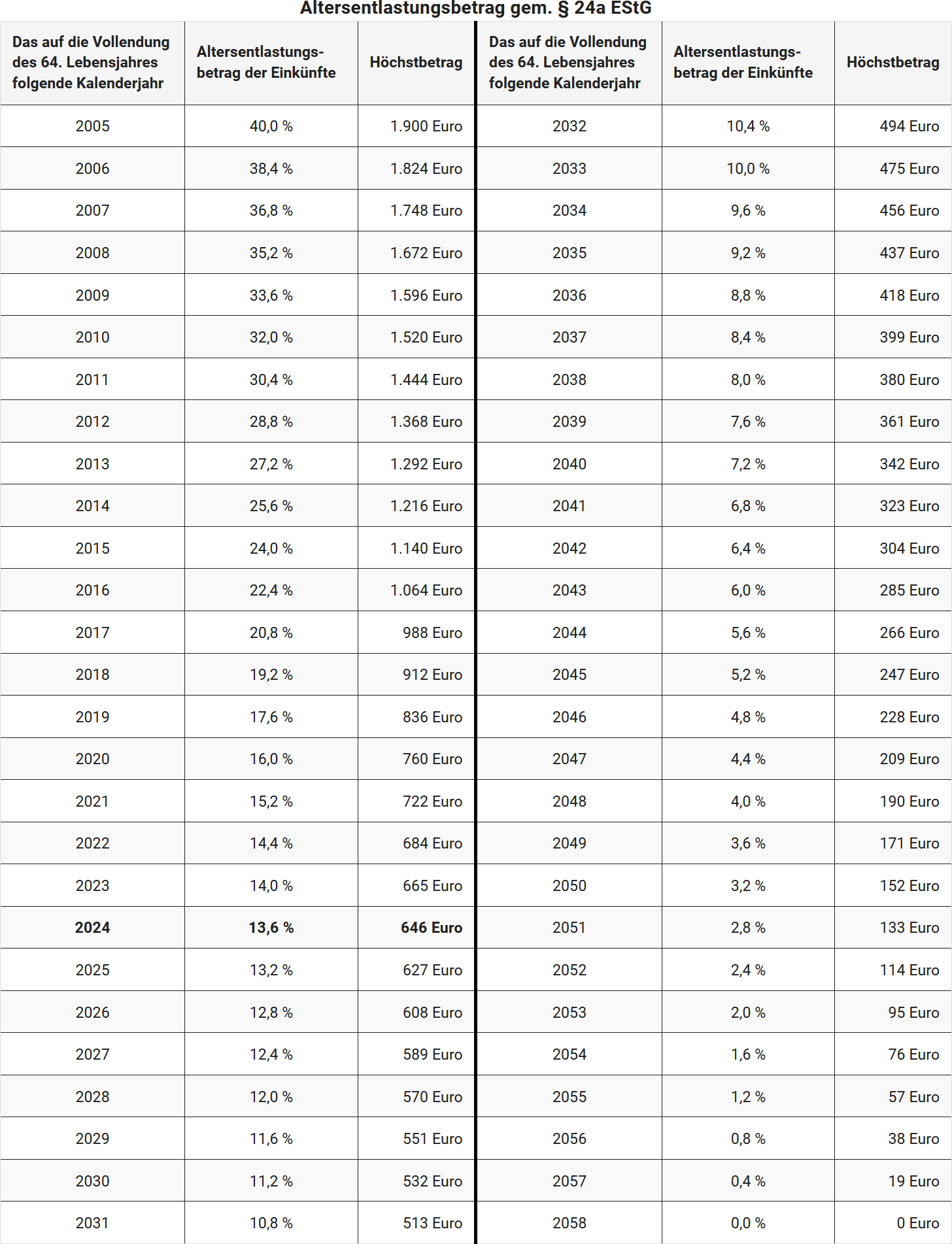

Die Höhe des Altersentlastungsbetrags ist abhängig vom Geburtsjahr der steuerpflichtigen Person. Dabei wird der Prozentsatz der Einkünfte sowie der Höchstbetrag schrittweise gesenkt. Durch das Wachstumschancengesetz wurde diese Reduzierung ab 2023 verlangsamt. Der Prozentsatz verringert sich nun jährlich nur noch um 0,4 Prozentpunkte (statt 0,8 Prozentpunkte), und der Höchstbetrag sinkt jährlich nur noch um 19 Euro (statt 38 Euro).

Beispiele für die Höhe des Altersentlastungsbetrags:

- Geburtsjahr 1958 (vollendetes 64. Lebensjahr in 2022): Ab 2023 beträgt der Altersentlastungsbetrag 14,0 % der Einkünfte, maximal 665 Euro.

- Geburtsjahr 1959 (vollendetes 64. Lebensjahr in 2023): Ab 2024 beträgt der Altersentlastungsbetrag 13,6 % der Einkünfte, maximal 646 Euro.

- Geburtsjahr 1960 (vollendetes 64. Lebensjahr in 2024): Ab 2025 beträgt der Altersentlastungsbetrag 13,2 % der Einkünfte, maximal 627 Euro.

- Geburtsjahr 1961 (vollendetes 64. Lebensjahr in 2025): Ab 2026 beträgt der Altersentlastungsbetrag 12,8 % der Einkünfte, maximal 608 Euro.

Hinweis zur Dauer der Reduzierung

Die gesetzliche Anpassung verlängert die Dauer der Reduzierung des Altersentlastungsbetrags bis 2058. Damit wird der Betrag für jüngere Jahrgänge langsamer verringert, bleibt aber grundsätzlich lebenslang bestehen.

Wie hoch ist der Altersentlastungsbetrag?

Welche Renten sind in der Steuererklärung anzugeben?

Renten sind grundsätzlich einkommensteuerpflichtig. Dazu gibt es unterschiedliche Steuerregeln:

- Renten, die mit dem neuen Besteuerungsanteil, genauer: die in voller Höhe nach Abzug des persönlichen Rentenfreibetrages steuerpflichtig sind. Dies betrifft alle Renten aus der gesetzlichen Rentenversicherung, die "Rürup"-Rente sowie Renten aus berufsständischen Versorgungswerken.

- Renten, die mit dem günstigen Ertragsanteil steuerpflichtig sind. Dies betrifft z.B. Renten aus privaten Rentenversicherungen.

- Renten, die mit dem besonderen Ertragsanteil nach § 55 EStDV steuerpflichtig sind. Dies betrifft Leibrenten mit befristeter Laufzeit, z.B. Berufs- oder Erwerbsunfähigkeitsrenten aus privaten Versicherungen.

- Renten, die in voller Höhe als "sonstige Einkünfte" steuerpflichtig sind. Dies betrifft vor allem die staatlich geförderte Riester-Rente und die steuerschädliche Verwendung von Riester-Verträgen sowie Leistungen aus der betrieblichen Altersversorgung, deren Beiträge steuerfrei geblieben sind, z. B. aus Pensionsfonds, Pensionskassen und Direktversicherungen.

- Renten, die in voller Höhe als "Einkünfte aus nichtselbständiger Arbeit" steuerpflichtig sind. Dies betrifft beamtenrechtliche Pensionen, Betriebsrenten aus einer Direktzusage oder aus Unterstützungskasse sowie entsprechende Hinterbliebenenbezüge. Diese Renten sind nicht in der "Anlage R", sondern in der "Anlage N" anzugeben.

- Renten, die in voller Höhe steuerfrei sind, z.B. Rente aus der gesetzlichen Unfallversicherung. Diese Renten brauchen Sie nicht in der Steuererklärung anzugeben.

Pensionen gehören in die Anlage N

Pensionen, z. B. Werkspensionen, für die Sie eine Lohnsteuerbescheinigung erhalten haben, tragen Sie bitte in der Anlage N ein.

Welche Renten sind in der Steuererklärung anzugeben?

Nächste Stufe für die Rente mit 67 startet!

Nächste Stufe für die Rente mit 67 startet!

Im Jahr 2024 erreicht der Geburtsjahrgang 1959 das Alter von 65 Jahren und nähert sich damit dem bisherigen gesetzlichen Renteneintrittsalter. Doch seit der Einführung der "Rente mit 67" im Jahr 2012 wird die Regelaltersgrenze schrittweise angehoben. Dies betrifft besonders die Generationen, die nun in den Ruhestand eintreten wollen.

Regelaltersrente

Seit 2012 wird das Renteneintrittsalter schrittweise von 65 auf 67 Jahre angehoben. Zunächst um einen Monat pro Jahrgang, ab 2024 um zwei Monate pro Jahrgang. Der Jahrgang 1946 war der letzte, der mit 65 Jahren abschlagsfrei in Rente gehen durfte. Ab dem Jahrgang 1947 verzögerte sich der Rentenbeginn um jeweils einen Monat.

Beispiel: Wer am 15. Februar 1947 geboren ist, konnte die Rente nicht ab dem 1. März 2012, sondern erst ab dem 1. April 2012 ohne Abschläge beziehen.

Aktuell (ab 2024): Der Jahrgang 1959, der 2024 das Alter von 65 Jahren erreicht, muss nun 14 Monate länger arbeiten, um die gesetzliche Rente ohne Abschläge zu erhalten. Diese Anhebung gilt bis zur endgültigen Regelaltersgrenze von 67 Jahren.

Rente für besonders langjährig Versicherte

Versicherte, die 45 Beitragsjahre vorweisen können, dürfen seit dem 1. Juli 2014 bereits mit 63 Jahren ohne Abschläge in Rente gehen. Allerdings wird diese Altersgrenze für die Geburtsjahrgänge 1953 bis 1964 stufenweise auf 65 Jahre angehoben.

Beispiel: Der Jahrgang 1961 erreicht 2024 das 63. Lebensjahr. Wer in diesem Jahr die 45 Beitragsjahre voll hat, kann die Rente erst mit 63 Jahren und 18 Monaten beziehen, also mit 64 Jahren und 6 Monaten. Ab dem Jahrgang 1964 ist die abschlagsfreie Rente erst mit 65 Jahren möglich.

Rente für langjährig Versicherte

Wer 35 Beitragsjahre nachweisen kann, hat die Möglichkeit, vorzeitig mit 63 Jahren in Rente zu gehen, muss jedoch Abschläge in Kauf nehmen. Diese Abschläge betragen dauerhaft 0,3 % pro Monat, den die Rente vor der Regelaltersgrenze beginnt.

Beispiel: Der Jahrgang 1961 kann im Jahr 2024 die Altersrente mit 63 Jahren beantragen, muss jedoch lebenslang einen Abschlag von 12,6 % hinnehmen.

Schwerbehindertenrente

Schwerbehinderte, die mindestens 35 Versicherungsjahre vorweisen können, haben Anspruch auf eine abschlagsfreie Altersrente. Auch hier erfolgt die Anhebung der Altersgrenze schrittweise:

- Geburtsjahrgang 1960: Rente abschlagsfrei mit 64 Jahren und 4 Monaten.

- Geburtsjahrgang 1961: Rente abschlagsfrei mit 64 Jahren und 6 Monaten.

- Geburtsjahrgang 1963: Abschlagsfreie Rente erst mit 64 Jahren und 6 Monaten, bei einem vorzeitigen Rentenbeginn ab 61 Jahren und 10 Monaten gibt es einen Abschlag von 10,8 %.

Vertrauensschutz:

Wer vor dem 1. Januar 1964 geboren wurde, am 1. Januar 2007 schwerbehindert war und Anpassungsgeld aus dem Bergbau bezogen hat, kann weiterhin mit 63 Jahren ohne Abschläge in die Rente gehen. Mit einem Abschlag von 10,8 % kann diese Rente bereits ab 60 Jahren bezogen werden.

Erwerbsminderungsrente

Bei voller Erwerbsminderung ist ein Renteneintritt vor der Regelaltersgrenze möglich, jedoch mit Abschlägen. Diese betragen 0,3 % pro Monat, maximal aber 10,8 %. Seit dem 1. Januar 2019 wurde die sogenannte Zurechnungszeit bei Erwerbsminderungsrenten verlängert. Sie endet bei einem Rentenbeginn 2024 mit 65 Jahren und 8 Monaten und wird bis 2031 schrittweise auf das 67. Lebensjahr angehoben.

Achtung: Die Verbesserungen betreffen nur neue Erwerbsminderungsrenten ab 1. Januar 2019. Ältere Renten werden nicht neu berechnet.

Witwen- oder Witwerrente

Die Altersgrenze für die große Witwen- oder Witwerrente wird bis 2029 schrittweise von 45 auf 47 Jahre angehoben. Bei einem Todesfall im Jahr 2024 liegt die Altersgrenze bei 46 Jahren und 2 Monaten. Die große Witwen- oder Witwerrente beträgt 60 % der Altersrente des verstorbenen Ehegatten. Unterhalb dieser Altersgrenze gibt es nur die kleine Witwen- oder Witwerrente, die 25 % der Altersrente des verstorbenen Partners beträgt.

Rentenbesteuerung

Die Besteuerung der Renten steigt ebenfalls. Bei Rentenbeginn im Jahr 2024 beträgt der steuerpflichtige Anteil der Rente 83 %. Der festgesetzte persönliche Rentenfreibetrag bleibt ab dem dritten Rentenjahr unverändert. Ab diesem Zeitpunkt wird die Rente nach Abzug des Freibetrags und des Werbungskosten-Pauschbetrags von 102 Euro voll versteuert.

Nächste Stufe für die Rente mit 67 startet!

Rentner: Steuerfreiheit für den Grundrentenzuschlag

Seit dem 1.1.2021 gibt es eine Grundrente für langjährige Versicherung in der gesetzlichen Rentenversicherung. Hierbei handelt es sich nicht um eine neue Rentenart, sondern lediglich um einen Zuschlag zur gesetzlichen Rente (eingeführt mit dem "Gesetz zur Einführung der Grundrente für langjährige Versicherung in der gesetzlichen Rentenversicherung mit unterdurchschnittlichem Einkommen und für weitere Maßnahmen zur Erhöhung der Alterseinkommen" - Grundrentengesetz - vom 12.8.2020).

- Die Ermittlung des individuellen Grundrentenzuschlags erfolgt nach einer gesetzlich festgelegten Berechnungsmethode. Zur Feststellung des Grundrentenbedarfes findet eine Einkommensprüfung statt. Übersteigt das Einkommen gesetzlich festgelegte Einkommensfreibeträge, findet eine Kürzung des Grundrentenzuschlags statt. Ein dem Grunde nach bestehender Anspruch auf einen Grundrentenzuschlag kann auf Grund der Einkommensprüfung daher der Höhe nach in den einzelnen Jahren variieren.

- Mit der Einführung des Grundrentenzuschlags wurde das Ziel verfolgt, das Vertrauen in das Grundversprechen des Sozialstaates auf Absicherung und in die Leistungsfähigkeit der gesetzlichen Rentenversicherung zu stärken. Vor diesem Hintergrund sollte auch aus steuerlicher Sicht sichergestellt werden, dass der die Lebensleistung der berechtigten Person anerkennende Grundrentenzuschlag nicht geschmälert wird.

Neu

Rückwirkend ab dem Jahr 2021 wird der Betrag der Rente, der aufgrund des Grundrentenzuschlags geleistet wird, steuerfrei gestellt. Dadurch kann der Grundrentenzuschlag steuerlich unbelastet in voller Höhe zur Verfügung stehen und so ungeschmälert zur Sicherung des Lebensunterhaltes beitragen (§ 3 Nr. 14a EStG, eingefügt durch das "Jahressteuergesetz 2022").

In vielen Fällen wurde bereits im Jahre 2021 ein Grundrentenzuschlag gezahlt. Folglich wurde dieser Teilbetrag in der Rentenbezugsmitteilung für das Jahr 2021 an die Finanzverwaltung gemeldet – und als steuerpflichtig behandelt. Für die rückwirkende Steuerbefreiung werden jetzt die Träger der gesetzlichen Rentenversicherung verpflichtet, korrigierte Rentenbezugsmitteilungen an Finanzamt zu übermitteln und darin die Höhe des steuerfrei bleibenden Grundrentenzuschlages auszuweisen.

Falls bereits für 2021 eine Einkommensteuererklärung abgegeben wurde und der Steuerbescheid sogar schon bestandskräftig geworden ist, wird das Finanzamt diesen nun korrigieren. Allerdings erfolgt die Änderung nur in dem Umfang, der sich aus der korrigierten Rentenbezugsmitteilung ergibt. Andere Änderungsvorschriften bleiben unberührt (§ 52 Abs. 4 Satz 5 bis 8 EStG).

Rentner: Steuerfreiheit für den Grundrentenzuschlag

Welche Renten muss ich nicht in der Steuererklärung angeben?

Renten sind grundsätzlich einkommensteuerpflichtig.

Einige Arten von Renten sind allerdings in vollem Umfang steuerfrei und brauchen nicht angegeben zu werden. Dazu gehören z. B.

- Renten aus der gesetzlichen Unfallversicherung (z. B. Berufsgenossenschaftsrenten),

- Kriegs- und Schwerbeschädigtenrenten,

- Geldrenten, die unmittelbar zur Wiedergutmachung erlittenen nationalsozialistischen oder DDR-Unrechts geleistet werden.

Schadensersatzrenten zum Ausgleich vermehrter Bedürfnisse, für entgangenen Unterhalt und entgangene Dienste sowie Schmerzensgeldrenten gehören nicht zu den Einkünften.

Welche Renten muss ich nicht in der Steuererklärung angeben?

Für welche Renten muss ich Steuern zahlen?

Die meisten Renten müssen versteuert werden. Hierzu gehören die Altersrente und die Erwerbsminderungsrente, die (große und kleine) Witwen- oder Witwerrente, die Waisenrente, die Betriebsrente (aus einer Direktversicherung) und die Renten aus Lebensversicherungen. Je nach Art der Rente gilt eine unterschiedliche Versteuerung.

Nicht versteuern müssen Sie hingegen eine Rente, die Sie aus der gesetzlichen Unfallversicherung (Berufsgenossenschaft) erhalten, eine Kriegsrente, die Schwerbeschädigtenrente, eine Wiedergutmachungsrente, eine Schadensersatzrente für entgangenen Unterhalt nach § 844 Abs. 2 BGB, eine Conterganrente, eine SED-Opferrente, eine Schadensersatzrente an HIV-infizierte oder an AIDS erkrankte Personen sowie eine lebenslängliche Rente aus einer Lotterie.

Für welche Renten muss ich Steuern zahlen?

Welche Freibeträge können Rentner nutzen?

Welche Freibeträge können Rentner nutzen?

Rentner, die eine Steuererklärung abgeben, können verschiedene Freibeträge und Pauschalen geltend machen, um ihr zu versteuerndes Einkommen zu senken.

1. Rentenfreibetrag

- Der Rentenfreibetrag wird im zweiten vollen Jahr des Rentenbezugs festgelegt.

- Im Jahr des Rentenbeginns und im zweiten Jahr wird die Rente mit dem Besteuerungsanteil versteuert. Der Restbetrag bildet den Rentenfreibetrag, der lebenslang unverändert steuerfrei bleibt.

- Ab dem dritten Jahr ist die Rente nach Abzug des Rentenfreibetrags und des Werbungskosten-Pauschbetrags von 102 Euro steuerpflichtig.

2. Versorgungsfreibetrag für Beamte und Werksrentner

- Der Freibetrag gilt für Pensionen und Betriebsrenten.

- Für Pensionäre im Jahr 2024 beträgt der Freibetrag 13,6 % der Bezüge, maximal 1.020 Euro, plus ein Zuschlag von 306 Euro.

- Mitsamt dem Werbungskosten-Pauschbetrag bleiben bis zu 1.428 Euro steuerfrei.

3. Altersentlastungsbetrag

- Gilt für Rentner mit Nebeneinkünften.

- Wer 2023 das 64. Lebensjahr vollendet hat, erhält ab 2024 13,6 %, maximal 646 Euro.

- Wer 2024 das 64. Lebensjahr vollendet, erhält ab 2025 13,2 %, maximal 627 Euro.

4. Werbungskosten-Pauschbetrag

- Rentner erhalten einen Werbungskosten-Pauschbetrag von 102 Euro pro Jahr.

- Höhere Werbungskosten (z.B. Steuerberatungskosten) können alternativ angesetzt werden.

5. Sonderausgaben

- Beiträge zur Kranken- und Pflegeversicherung können als Sonderausgaben in der "Anlage Vorsorgeaufwand" angegeben werden.

- Spenden sind ebenfalls als Sonderausgaben absetzbar. Gibt es keine, wird eine Pauschale von 36 Euro abgezogen.

6. Außergewöhnliche Belastungen

- Außergewöhnliche Belastungen wie Pflegeheimkosten, Haushaltshilfen, Handwerkerleistungen und Krankheitskosten (z.B. für Brillen, Zahnersatz) können abgesetzt werden.

7. Minijob

- Rentner über 65 Jahren, die einem Minijob nachgehen, erhalten diese Einkünfte steuerfrei.

Tipp: Wenn das Einkommen eines Rentners mit allen Freibeträgen und Pauschalen unter dem Grundfreibetrag von 11.784 Euro (2024) bleibt, sind keine Steuern fällig.

Welche Freibeträge können Rentner nutzen?