Die Frist für die freiwillige Abgabe der Steuererklärung für 2017 ist am 31. Dezember 2021 abgelaufen.

Bitte nutzen Sie SteuerGo für das Steuerjahr 2017 nur nach Rücksprache mit Ihrem Finanzamt oder wenn Sie zur Abgabe der Steuererklärung aufgefordert werden!

Bitte geben Sie im Folgenden alle Daten ein, die für das Jahr 2017 zutreffen.

Alle Eingaben werden automatisch gespeichert.

Auf dieser Seite bestimmen Sie die relevanten Bereiche für Ihre Steuererklärung!

Dieser Text bezieht sich auf die

Steuererklärung 2017. Die Version die für die

Steuererklärung 2024 finden Sie unter:

(2024): Start / Basisangaben

Steuererklärung für 2017: Das ist neu

Wie in jedem Jahr gab es auch für das Jahr 2017 wieder eine Fülle von steuerlichen Änderungen und Neuregelungen. Hier sehen Sie wichtigsten Neuerungen für die Steuererklärung für 2017, die Sie kennen sollten:

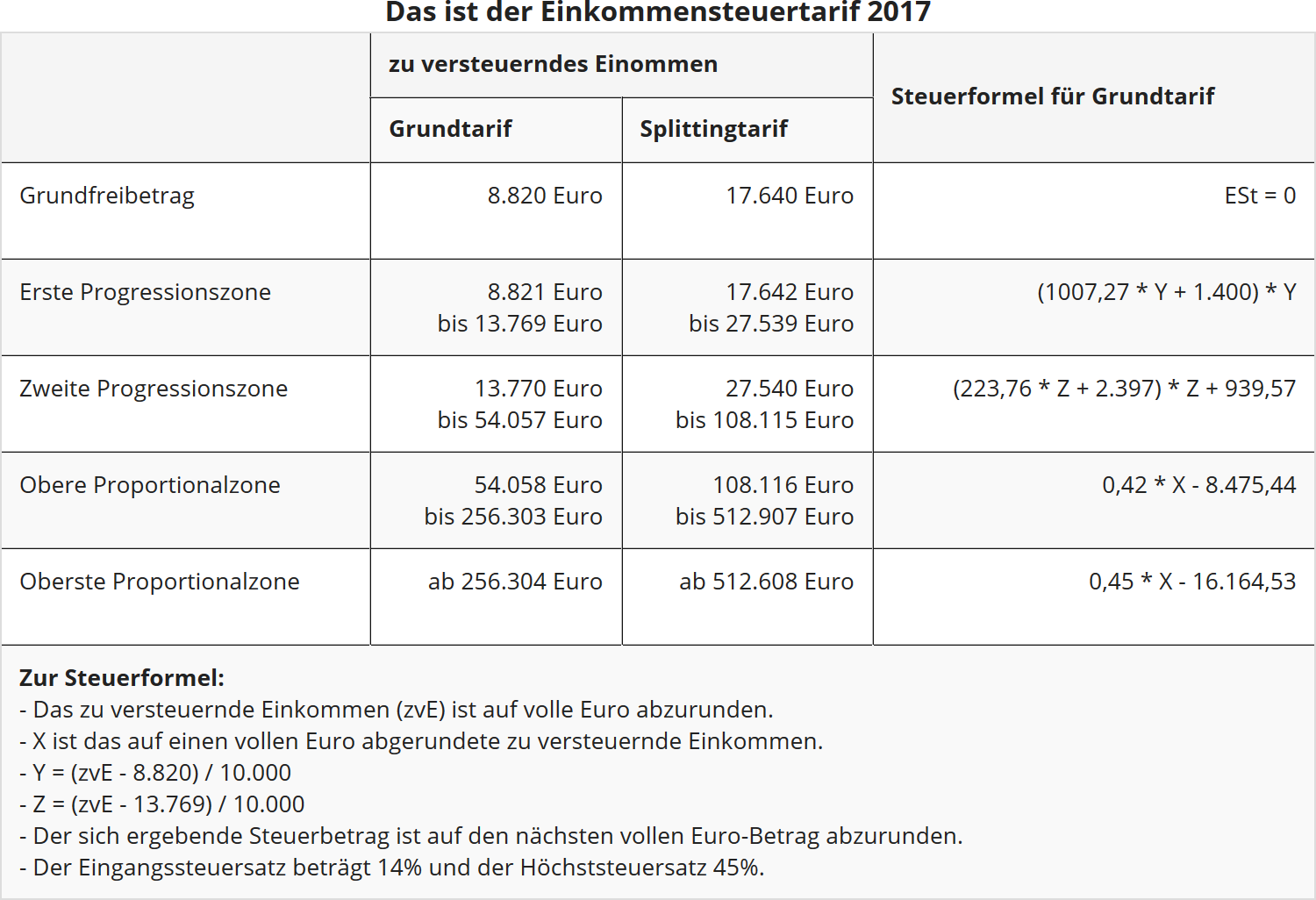

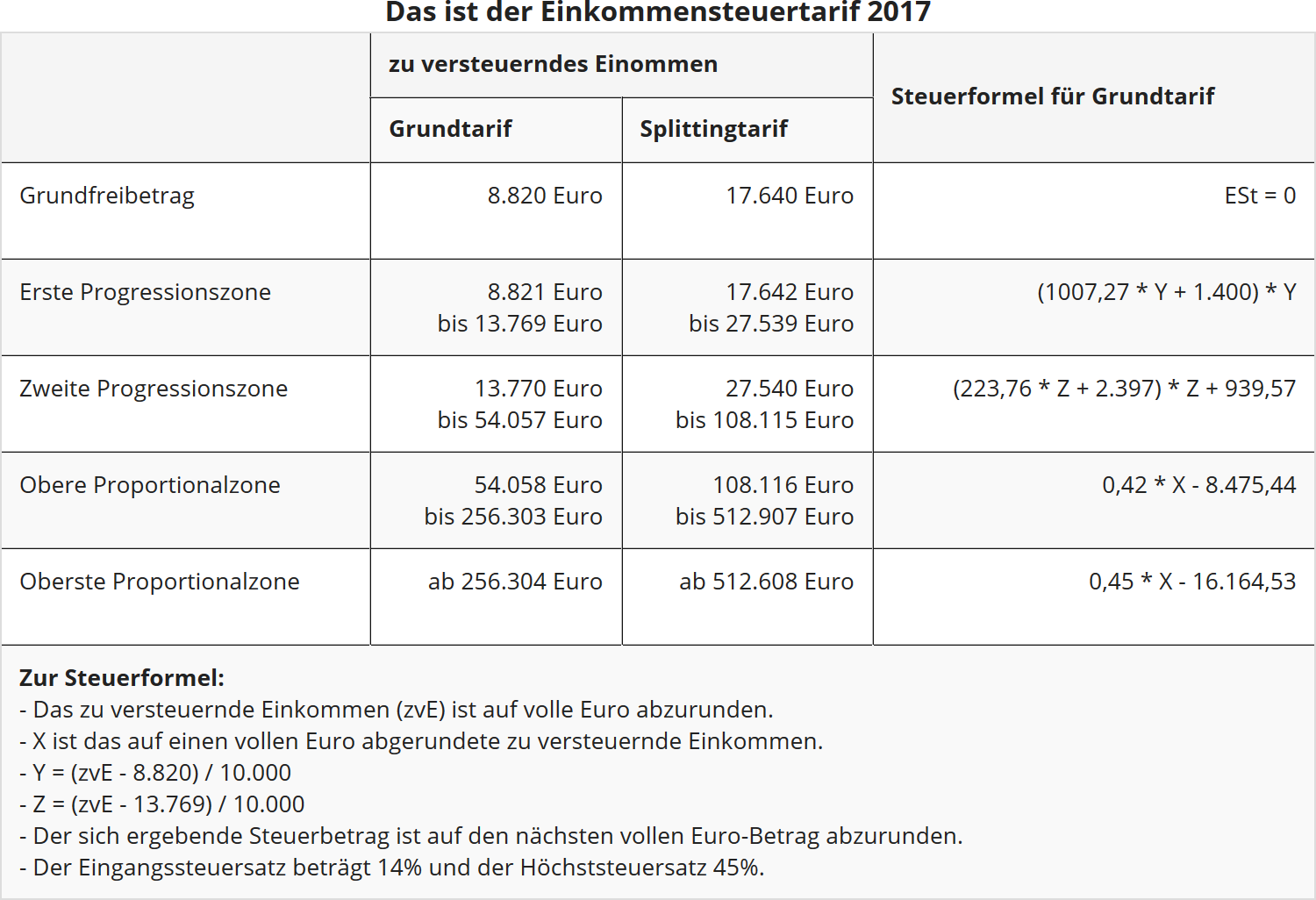

Der neue Steuertarif 2017

Erhöhung des Grundfreibetrages

Zum 1.1.2017 wird der Grundfreibetrag von 8.652 Euro auf 8.820 Euro angehoben. Für Verheiratete gelten verdoppelte Beträge (§ 32a EStG, eingefügt mit dem "Gesetz zur Anhebung des Grundfreibetrages, des Kinderfreibetrages, des Kindergeldes und des Kinderzuschlags" vom 16.7.2015).

Geringfügiger Abbau der "kalten Progression"

Im Jahre 2017 werden die Eckwerte des Steuertarifs um die geschätzte Inflationsrate erhöht, d.h. "nach rechts" verschoben werden. Für 2017 erfolgt eine Erhöhung um 0,73 %, und für 2018 sind es nochmals 1,65 %. Durch diese Anpassung greifen steigende Steuersätze des progressiven Steuertarifs erst bei etwas höherem Einkommen, es bleibt etwas mehr Netto vom Brutto.

Reichensteuer greift erst bei höherem Einkommen

Seit 2007 gibt es die sog. Reichensteuer, ein Steuerzuschlag von 3 Prozentpunkten für Bestverdiener. Im Jahre 2017 beginnt die oberste Proportionalzone ab einem zvE von 256.304 Euro bei Ledigen und 512.607 Euro bei Verheirateten.

Höherer Besteuerungsanteil für Neurentner

Wer im Jahre 2017 erstmals Rente bezieht, muss in diesem Jahr einen steuerpflichtigen Anteil von 74 % des Rentenbetrages versteuern. Der Rentenfreibetrag beträgt dementsprechend 26 %.

Geringere Steuervergünstigung für Neupensionäre

Wer im Jahre 2017 erstmals eine Pension, Betriebsrente oder darauf beruhende Hinterbliebenenbezüge erhält, bekommt zeitlebens einen Versorgungsfreibetrag von 20,80 % der Bezüge, höchstens 1.560 Euro, und einen Zuschlag zum Versorgungsfreibetrag von 468 Euro. Mitsamt Werbungskosten-Pauschbetrag von 102 Euro bleiben die Bezüge also bis zu 2.130 Euro steuerfrei - lebenslänglich.

Geringerer Altersentlastungsbetrag für 64-Jährige

Wer im Jahre 2016 das 64. Lebensjahr vollendet hat, erhält erstmals für das Steuerjahr 2017 den Altersentlastungsbetrag. Und zwar zeitlebens in Höhe von 20,8 %, höchstens 988 Euro. Werden Sie erst im Jahre 2017 64 Jahre alt, bekommen Sie ab 2018 zeitlebens einen Altersentlastungsbetrag von 19,2 %, höchstens 912 Euro.

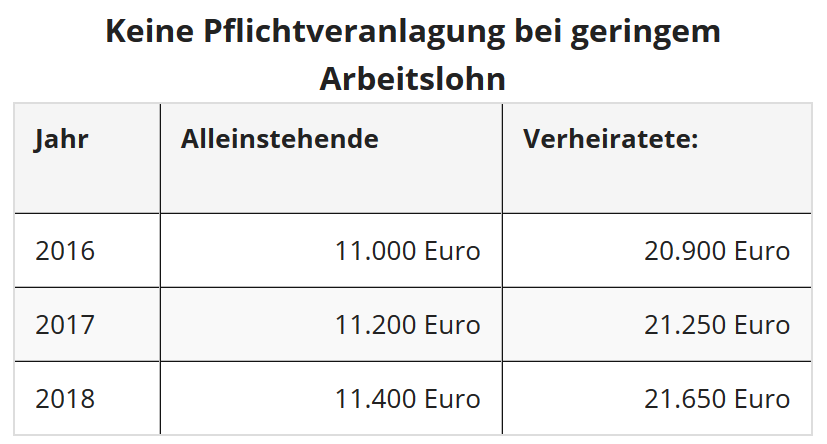

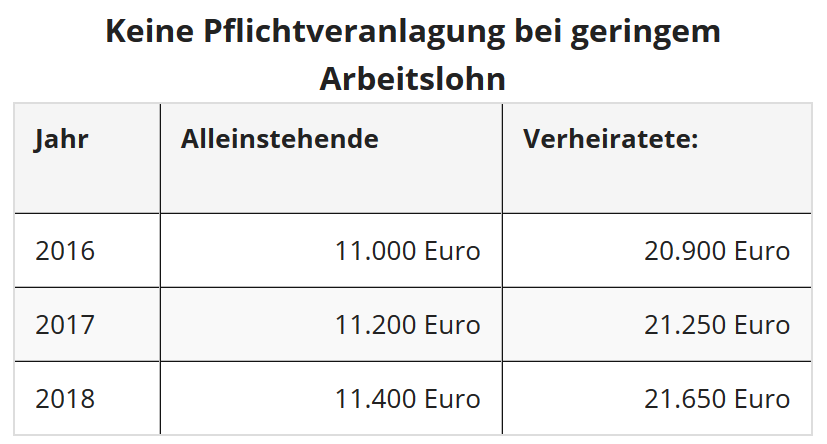

Keine Pflichtveranlagung bei geringem Arbeitslohn

Bei Arbeitnehmern und Pensionären, bei denen bereits monatlich Lohnsteuer einbehalten wird, vermutet der Fiskus, dass diese nicht ausreichen und sich aufgrund anderer Einkünfte eine höhere Steuerzahlung ergeben könnte. Und so nennt das Gesetz bestimmte Fälle, in denen Sie verpflichtet sind, eine Einkommensteuererklärung abzugeben (§ 46 Abs. 2 Nr. 1 bis 7 EStG). So besteht eine Pflicht zur Abgabe einer Steuererklärung u.a., wenn beim monatlichen Lohnsteuerabzug

- ein Lohnsteuerfreibetrag für Werbungskosten, Sonderausgaben und außergewöhnliche Belastungen berücksichtigt wurde (§ 46 Abs. 2 Nr. 4 EStG).

- die Vorsorgepauschale höher ist als die tatsächlich abzugsfähigen Versicherungsbeiträge (§ 46 Abs. 2 Nr. 3 EStG).

Aber eine Steuererklärung wegen eines eingetragenen Lohnsteuerfreibetrages oder wegen zu hoher Mindestvorsorgepauschale muss nicht abgegeben werden, wenn der Arbeitslohn eine bestimmte Grenze nicht übersteigt. Diese Mindestlohngrenze wird angehoben.

Statt Belegvorlagepflicht nur noch Belegvorhaltepflicht

Mit dem „Gesetz zur Modernisierung des Besteuerungsverfahrens“ vom 18.7.2016 wurde die Belegvorlagepflicht wird in eine Belegvorhaltepflicht umgewandelt. Sie brauchen grundsätzlich keine Belege und separate Aufstellungen an Ihr Finanzamt zu versenden. Diese Regelung gilt erstmaluig ab der Steuererklärung für das Jahr 2017. Kurz gesagt: Eine Steuererklärung ohne Belege ist jetzt möglich.

Allerdings müssen Sie die Belege dennoch weiterhin sammeln und aufbewahren, denn bei Bedarf kann das Finanzamt die Unterlagen nachfordern - im Zweifelsfall sogar 10 Jahre lang.

Es gibt aber auch weiterhin Belege, die Sie in bestimmten Fällen der Steuererklärung beilegen sollten. Darunter fallen bespielsweise der Nachweise über eine Behinderung (im ersten Jahr oder wenn es Änderungen gibt) oder Bescheinigungen über anrechenbare Steuern, die man im Ausland abgeführt hat. Auch wenn das Finanzamt zunächst auf die Vorlage dieser Belege verzichtet, wird in diesem Fällen für die Bearbeitung Ihrer Steuererklärung die Vorlage von Belegen erforderlich sein.

Familienförderung 2017

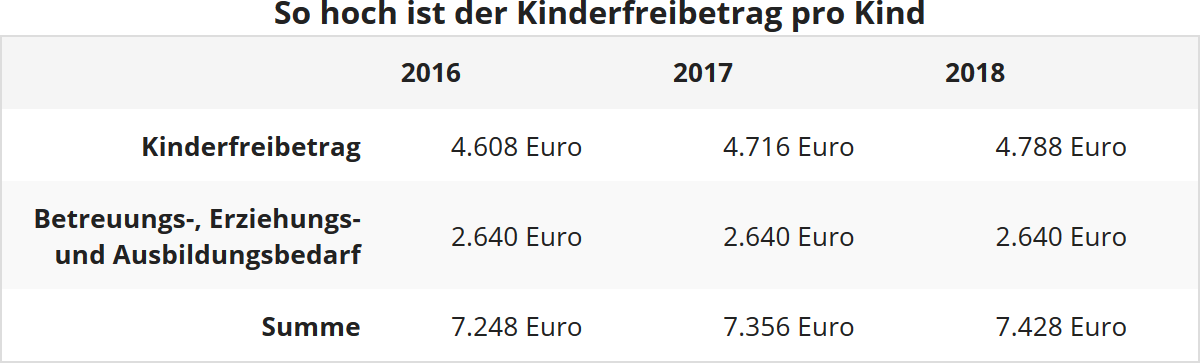

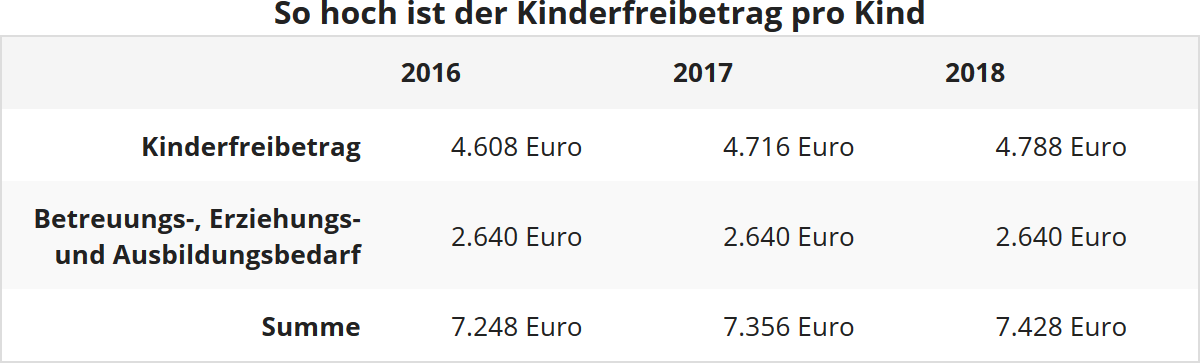

Erhöhung von Kindergeld und Kinderfreibetrag

Für Familien gibt es - wie schon 2015 und 2016 - wieder mal nur marginale Verbesserungen: Erhöht werden

- das Kindergeld im Jahre 2017 um 2 Euro und im Jahre 2018 um weitere 2 Euro monatlich,

- der Kinderfreibetrag im Jahre 2017 von 2 304 Euro auf 2.358 Euro und im Jahre 2018 weiter auf 2.394 Euro je Elternteil.

Der BEA-Freibetrag für Betreuungs-, Erziehungs- und Ausbildungsbedarf wird nicht angehoben. Er beträgt seit 2010 unverändert 2.640 Euro und wird jetzt nicht erhöht. Als ob es in den letzten 5 Jahren keine Kostensteigerungen gegeben hätte! Geschiedenen sowie nicht miteinander verheirateten Eltern stehen die steuerlichen Freibeträge jeweils zur Hälfte zu.

Erhöhung des Kinderzuschlags für Geringverdiener

Seit 2005 gibt es eine neue Leistung für Kinder: den Kinderzuschlag zusätzlich zum Kindergeld. Hoffnung darauf können sich aber nur Eltern mit einem sehr niedrigen Einkommen machen. Er wird Eltern gewährt, die zwar ihren eigenen Bedarf grundsätzlich selbst decken können, aber nicht über ausreichend finanzielle Mittel verfügen, um den Bedarf ihrer Kinder zu decken. Der Kinderzuschlag soll vermeiden, dass Eltern nur wegen ihrer Kinder auf Hartz IV-Leistungen angewiesen sind.

Zum 1.1.2017 wird der Kinderzuschlag von 160 Euro auf 170 Euro angehoben (§ 6a Abs. 2 BKKG). Erhöhung des Unterhaltsvorschusses für Kinder: Kinder, die vom anderen Elternteil getrennt leben und von ihm (meist der Papa) keinen oder keinen regelmäßigen Unterhalt bekommen, können von Papa Staat einen Unterhaltsvorschuss erhalten. Dies ist ebenfalls bei ungeklärter Vaterschaft möglich. Ein gerichtliches Unterhaltsurteil ist nicht nötig. Ist der andere Elternteil ganz oder teilweise leistungsfähig, aber nicht leistungswillig, wird er vom Staat in Höhe des gezahlten Unterhaltsvorschusses in Anspruch genommen.

- Bisher gibt es Unterhaltsvorschuss maximal für 72 Monate und längstens bis zur Vollendung des zwölften Lebensjahres (12. Geburtstag) des Kindes. Hierbei ist das Einkommen des alleinerziehenden Elternteils unerheblich. Der Unterhaltsvorschuss errechnet sich, indem vom Mindestunterhalt des Kindes das Kindergeld in voller Höhe abgezogen wird.

- Der monatliche Unterhaltsvorschuss beträgt für Kinder bis zum 6. Lebensjahr 87 % und für Kinder bis zum vollendeten 12. Lebensjahr 100 % des monatlichen Kinderfreibetrages abzüglich des Kindergeldes.

Ab dem 1.7.2017 wird die Absicherung alleinerziehender Mütter und Väter mittels Unterhaltsvorschusses verbessert:

- Die Altersgrenze wird von 12 auf 18 Jahre angehoben.

- Die Höchstbezugsdauer von 72 Monaten wird aufgehoben.

- Die Höhe des Unterhaltsvorschusses verbessert sich aufgrund des erhöhten Mindestunterhalts ab dem 1.1.2017 für Kinder bis zum 6. Lebensjahr von 145 Euro auf 150 Euro (342 Euro Mindestunterhalt abzüglich 192 Euro Kindergeld), für Kinder bis zum 12. Lebensjahr von 194 Euro auf 201 Euro, und für ältere Kinder gibt es 268 Euro im Monat.

Erhöhung des Unterhaltshöchstbetrages

Unterhaltsleistungen an bedürftige Personen sind bis zum Unterhaltshöchstbetrag von 8.130 Euro (2013) bzw. 8.354 Euro (2014) als außergewöhnliche Belastungen besonderer Art absetzbar, ohne dass eine zumutbare Belastung angerechnet wird (§ 33a Abs. 1 EStG). Dieser abzugsfähige Höchstbetrag orientiert sich am steuerlichen Grundfreibetrag. Nach der Rechtsprechung des BVerfG sind zwangsläufige Unterhaltsverpflichtungen mindestens in Höhe des Existenzminimums von der Besteuerung auszunehmen. Die Erhöhung des steuerlichen Grundfreibetrages muss daher phasengleich auf den Abzug von Unterhaltsaufwendungen übernommen werden.

SteuerGo

Falls der Unterhaltszahler für den Unterhaltsempfänger auch Beiträge zur Basiskranken- und Pflegepflichtversicherung übernimmt, sind diese Beiträge seit 2010 über den Höchstbetrag hinaus absetzbar. Dabei spielt es keine Rolle, ob Sie die Beiträge an die bedürftige Person zahlen, damit diese ihre Beitragspflicht erfüllen kann, oder ob Sie die Beiträge direkt an das Versicherungsunternehmen leisten im Wege des abgekürzten Zahlungsweges.

Noch besser: Es ist nicht notwendig, dass die Beiträge tatsächlich vom Unterhaltszahler gezahlt oder erstattet wurden. Vielmehr genügt es für die Erhöhung des Höchstbetrages, wenn der Unterhaltszahler seiner Unterhaltsverpflichtung nachkommt. Dabei ist die Gewährung von Sachunterhalt, z. B. Unterkunft und Verpflegung, bereits ausreichend (R 33a.1 Abs. 5 EStR 2012).

Zum 1.1.2017 wird der Unterhaltshöchstbetrag von 8.652 Euro auf 8.820 Euro angehoben.

Der Unterhaltshöchstbetrag wird häufig nicht in dieser Höhe gewährt, sondern gekürzt. Und zwar um ein Zwölftel für jeden vollen Kalendermonat, in dem die Voraussetzungen nicht gegeben sind, um eigene Einkünfte und Bezüge des Unterhaltsempfänger, die über den Anrechnungsfreibetrag von 624 Euro hinausgehen, sowie um ein, zwei oder drei Viertel, wenn der Unterhaltsempfänger in einem Land mit niedrigerem Lebensstandard lebt.

Heimunterbringung

Erhöhung der anzurechnenden Haushaltsersparnis

Aufwendungen für die Unterbringung im Pflegeheim oder Behindertenheim wegen Pflegebedürftigkeit, Behinderung oder Krankheit sind wie Krankheitskosten als außergewöhnliche Belastungen nach § 33 EStG absetzbar. Das Finanzamt kürzt die Kosten um eine zumutbare Belastung. Zu den abzugsfähigen Aufwendungen gehören nicht nur die Kosten für medizinische Leistungen und Pflege, sondern auch die Kosten für Unterkunft und Verpflegung. Denn die Aufwendungen für die Heimunterbringung stellen insgesamt Krankheitskosten dar. Falls im Zuge der Heimunterbringung der eigene Haushalt aufgelöst wird, kürzt das Finanzamt die abzugsfähigen Heimkosten um eine sog. Haushaltsersparnis wegen ersparter Verpflegungs- und Wohnungskosten.

Die Haushaltsersparnis wurde erneut für das Jahr 2017 angehoben, denn dieser Betrag richtet sich nach dem Unterhaltshöchstbetrag gemäß § 33a Abs. 1 EStG. Die Haushaltsersparnis beträgt für das Jahr 2017 8.820 Euro, d.h. pro Monat 735 Euro bzw. 24,50 Euro pro Tag.

(2017): Steuererklärung für 2017: Das ist neu

Welche Einkunftsarten und Anlagen werden von SteuerGo 2017 unterstützt?

Programmumfang nach § 87c AO

Die Einkommensteuererklärung kann mit dieser Software nur für in Deutschland unbeschränkt steuerpflichtige Personen erstellt werden. Wenn Sie in Deutschland nur beschränkt steuerpflichtig (§ 1 Abs. 4 EStG) sind, ist eine Erstellung Ihrer Einkommensteuererklärung mit dieser Anwendung nicht möglich.

Die neueste Version für das Steuerjahr 2017 unterstützt Sie bei der Erstellung der Steuererklärung in folgenden Bereichen:

- ESt 1A - Einkommensteuererklärung (Mantelbogen) für unbeschränkt steuerpflichtige Personen

- Anlage WA-ESt - Weitere Angaben und Anträge zum Hauptformular (neu ab 2017

- Anlage Kind - Angaben zur steuerlichen Berücksichtigung der Kinder

- Anlage VOR - Angaben zu Vorsorgeaufwendungen und zu Altersvorsorgebeiträge

- Anlage AV - Riester-Rente/ Altersvorsorgebeiträge als Sonderausgaben nach § 10a EStG

- Anlage N - Einkünfte aus nichtselbständiger Arbeit

- inklusive Werbungskosten bei Reisetätigkeit/Auswärtstätigkeit

- Anlage N-AUS - Ausländische Einkünfte aus nichtselbständiger Arbeit

- Anlage R - Renten und andere Leistungen

- Anlage V - Einkünfte aus Vermietung und Verpachtung

- Anlage KAP - Einkünfte aus Kapitalvermögen

- Anlage S - Einkünfte aus selbständiger Arbeit

- Einkünfte aus Gesellschaften nach § 15 EStG sowie aus Wagniskapitalgesellschaften können derzeit leider nicht erfasst werden.

- Anlage G - Einkünfte aus Gewerbebetrieb

- Einkünfte aus Gesellschaften nach § 15b EStG (Steuerstundungsmodelle), Einkünfte aus der Veräußerung an eine REIT-AG sowie Einkünfte aus gewerblicher Tierzucht, Termingeschäften oder Beteiligungen können nicht erfasst werden.

- Anlage EÜR - Einnahmen-Überschussrechnung

- Die Einnahmenüberschussrechnung (nach § 4 Abs. 3 EStG) ist die einfachste Art der Gewinnermittlung

- Anlage SO - Sonstige Einkünfte

- Hier können erhaltene Unterhaltszahlungen, wiederkehrende Bezüge, Leistungen und Abgeordnetenbezüge erfasst werden.

- Einkünfte aus Privaten Veräußerungsgeschäften (Grundstücke, Wirtschaftsgüter) können aktuell nicht erfasst werden

- Anlage Unterhalt

- Unterhaltsleistungen an bedürftige Personen (im Rahmen der außergewöhnlichen Belastungen)

Seit Herbst 2018 verfügbar:

- Anlage SO - Private Veräußerungsgeschäfte (Grundstücke und grundstücksgleiche Rechte, sonstige Wirtschaftsgüter)

Wir werden Sie regelmäßig in unserem Newsletter und auf Facebook sowie Twitter zu den aktuellen Updates auf dem Laufenden halten.

Folgende Anlagen zur Einkommensteuererklärung stehen nicht zur Verfügung:

- Anlage AUS - Ausländische Einkünfte und Steuern

- Anlage FW - zur Förderung des Wohneigentums

- Anlage L - Einkünfte aus Land- und Forstwirtschaft

- Anlage Weinbau - zur Anlage L für nichtbuchführende Weinbaubetriebe

- Anlage N-Gre - Grenzgänger in Baden-Württemberg (Arbeitsplatz in F, CH, A)

- EST 1C - Einkommensteuererklärung für beschränkt steuerpflichtige Personen

(2017): Welche Einkunftsarten und Anlagen werden von SteuerGo 2017 unterstützt?

Muss ich meine Angaben speichern?

Nein, Sie müssen die Daten, die Sie bei SteuerGo in die Steuererklärung eingeben, nicht noch einmal speichern.

Sobald Sie ein Eingabefeld verlassen, wird dieses automatisch im Hintergrund gespeichert. Nachdem Sie eine Seite ausgefüllt haben, gelangen Sie durch Klicken des "Weiter"-Buttons am unteren rechten Rand der Seite zum nächsten Schritt. Alle Einträge, die Sie bereits gemacht haben, können Sie natürlich später wieder ändern. Nutzen Sie dafür einfach die Navigation, um zu der gewünschten Stelle zu springen.

(2017): Muss ich meine Angaben speichern?

Muss ich eine Steuererklärung abgeben?

Die Pflicht zur Abgabe einer Steuererklärung ergibt sich aus dem Einkommensteuergesetz (EStG) und bezieht sich auf das Einkommen, das man im vergangenen Kalenderjahr (= Steuerjahr), dem so genannten Veranlagungszeitraum, bezogen hat. Eine so genannte "unbeschränkte Steuerpflicht" besteht dann, wenn man den Wohnsitz oder den gewöhnlichen Aufenthalt in Deutschland hat.

Arbeitnehmer sind nicht grundsätzlich verpflichtet, eine Einkommensteuererklärung abzugeben. Als Arbeitnehmer müssen Sie unter anderem eine Steuererklärung abgeben, wenn

- der Arbeitnehmer bei mehr als einem Arbeitgeber beschäftigt war und der Lohn nicht pauschal versteuert wurde.

- Lohnersatzleistungen (z.B. Elterngeld, Krankengeld, Mutterschaftsgeld, Arbeitslosengeld, Kurzarbeitergeld) von mehr als 410 Euro bezogen wurden.

- beide Eheleute arbeiten und einer die Steuerklasse V oder VI hat.

- das Finanzamt einen Freibetrag - unabhängig von der Steuerklasse - in den elektronischen Lohnsteuerabzugsmerkmalen eingetragen hat.

Als Rentner müssen Sie eine Steuererklärung abgeben, wenn Ihr Gesamtbetrag der Einkünfte im Jahre 2017 mehr als 8.820 Euro beträgt, bei Verheirateten sind es 17.640 Euro.

Wenn Sie Kapitalerträge – also zum Beispiel Zinsen oder Dividenden – erhalten haben, müssen Sie Abgeltungsteuer und gegebenenfalls Kirchensteuer bezahlen. Wer nicht Mitglied einer Kirche ist, bekommt natürlich auch keine Kirchensteuer abgezogen.

Detaillierte Informationen zur Abgabepflicht finden Sie in unserem Blog-Artikel: Abgabepflicht für die Steuererklärung.

(2017): Muss ich eine Steuererklärung abgeben?

Wer muss die Anlage S für Selbständige ausfüllen?

Eine selbständige Tätigkeit üben insbesondere Freiberufler aus. Freiberufler ist, wer selbständig und eigenverantwortlich tätig ist und einen bestimmten Katalogberuf oder eine bestimmte Tätigkeit ausübt, die in § 18 Abs. 1 EStG aufgeführt sind. Freie Berufe setzen eine Tätigkeit voraus, der nicht unbedingt ein Hochschulstudium vorangegangen sein muss. Es muss sich nur um eine Ausbildung wissenschaftlicher Art handeln. Darunter fallen auch das Selbststudium oder durch Berufstätigkeit erworbene Kenntnisse. Die Kenntnisse müssen dem Niveau eines Hochschulstudiums entsprechen.

(1) Freiberufler sind zum einen Personen, die eine bestimmte Tätigkeit ausüben (§ 18 Abs. 1 Nr. 1 EStG), nämlich eine

- wissenschaftliche, künstlerische, schriftstellerische, unterrichtende oder erzieherische Tätigkeit.

(2) Freiberufler sind zum anderen Personen, die einen bestimmten Katalogberuf ausüben, der im Einkommensteuergesetz ausdrücklich genannt ist (§ 18 Abs. 1 Nr. 1 EStG):

- Heilberufe: Ärzte, Zahnärzte, Heilpraktiker, Dentisten, Krankengymnasten.

- Rechts- und wirtschaftsberatende Berufe: Rechtsanwälte, Notare, Patentanwälte, Wirtschaftsprüfer, Steuerberater, beratende Volks- und Betriebswirte, vereidigte Buchprüfer, Steuerbevollmächtigte.

- Technisch-wissenschaftliche Berufe: Vermessungsingenieure, Ingenieure, Architekten, Handelschemiker, Lotsen.

- Medienberufe: Journalisten, Bildberichterstatter, Dolmetscher, Übersetzer.

(3) Freiberufler können auch Personen sein, die einen ähnlichen Beruf ausüben, der mit den genannten Katalogberufen hinsichtlich Tätigkeit und Ausbildung vergleichbar ist. Die Aufzählung der freien Berufe in § 18 Abs. 1 Nr. 1 EStG ist nämlich nicht abschließend. Wichtig ist, dass Tätigkeit leitend und eigenverantwortlich aufgrund eigener Fachkenntnisse ausgeübt wird. Dies gilt beispielsweise für folgende Berufe:

- Altenpfleger, Diätassistenten, Ergotherapeuten, Podologen, Logopäden, Orthoptisten, medizinische Fußpfleger, staatlich geprüfte Masseure und Heilmasseure, medizinische Bademeister, Rettungsassistenten, Zahnpraktiker, Hebammen, psychologische Psychotherapeuten, Kinder- und Jugendlichenpsychotherapeuten, EDV-Berater, Unternehmensberater.

- Software-Engineering, Tätigkeit als Netz- oder Softwareadministrator und -betreuer (BFH-Urteile vom 22.9.2009, VIII R 31/07, VIII R 63/06, VIII R 79/06).

(4) Tätigkeiten, die nicht als freiberufliche Tätigkeit zu beurteilen sind und keinen Gewerbebetrieb darstellen, gehören zur sonstigen selbständigen Tätigkeit. Merkmal ist auch hier die persönliche Arbeitsleistung. Allerdings wird die sonstige selbständige Tätigkeit eher gelegentlich und nur ausnahmsweise nachhaltig ausgeübt (§ 18 Abs. 1 Nr. 3 EStG):

- Testamentsvollstrecker, Vermögensverwalter, Aufsichtsräte, Hausverwalter, Konkursverwalter, Treuhänder, Pfleger, Nachlassverwalter, Schiedsmänner, Interviewer für statistische Landesämter, Tagesmütter, rechtliche Betreuer und Vormünder usw.

Die Abgrenzung zwischen Gewerbetrieb und selbständiger Tätigkeit ist oftmals schwierig, da zum Beispiel auch der freiberuflichen Tätigkeit in der Regel die Erwerbsabsicht nicht fehlt. Viele Tätigkeiten fallen also sowohl unter die Merkmale der freiberuflichen Tätigkeit als auch unter die des Gewerbes. In diesen Fällen ist das ausschlaggebende Entscheidungskriterium die geistige, schöpferische Arbeit, die bei einer freiberuflichen Tätigkeit im Vordergrund steht.

(2017): Wer muss die Anlage S für Selbständige ausfüllen?

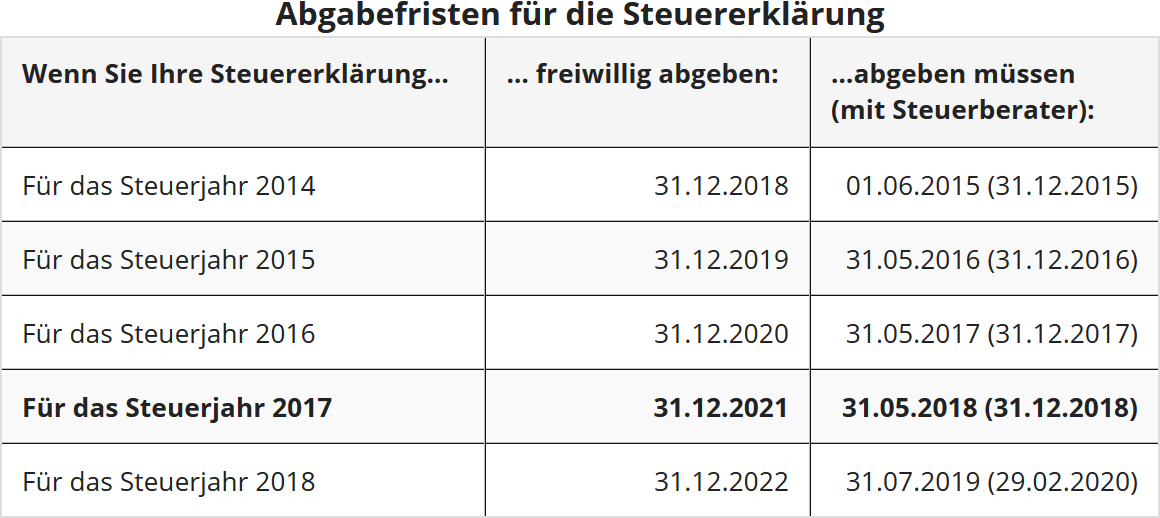

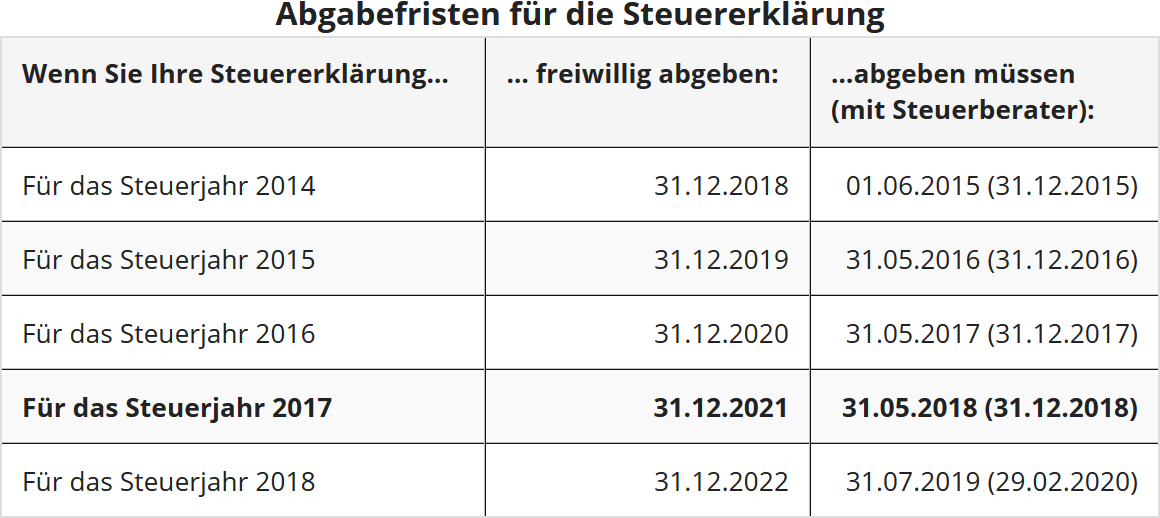

Bis wann muss ich meine Steuererklärung abgeben?

Im Juni 2018 herrscht in den Finanzämtern Hochbetrieb: Denn bis dahin müssen alle die Steuererklärungen für 2017 bearbeitet werden, die zum Stichtag 31. Mai 2018 eingegangen sind. Ihre ist noch nicht dabei? Sie haben die Frist verpasst? Dann sollten Sie langsam in die Puschen kommen! Jedenfalls dann, wenn Sie zur Abgabe der Steuererklärung verpflichtet sind. Das sind Sie beispielsweise, wenn Sie im letzten Jahr:

- gleichzeitig bei mehreren Arbeitgebern beschäftigt waren.

- unversteuerte Einkünfte über 410 Euro hatten, etwa Honorare, Renten oder Mieten.

- einen Freibetrag auf ihrer Lohnsteuerkarte eingetragen hatten.

- mit Ihrem berufstätigen Ehepartner zusammenveranlagt waren und einer von Ihnen nach Steuerklasse V oder VI besteuert wurde oder wenn Sie beide mit der Steuerklassenkombination IV/IV das Faktorverfahren gewählt haben.

- Lohnersatzleistungen bezogen haben, die dem Progressionsvorbehalt unterliegen, zum Beispiel Elterngeld, Kurzarbeitergeld oder Arbeitslosengeld.

Steuerberater sorgt für Fristverlängerung

Wenn Sie einen Steuerberater oder Lohnsteuerhilfeverein beauftragt haben, sind Sie fein raus. Dann verlängert sich die Frist automatisch auf den 31. Dezember 2018, sofern das Finanzamt nicht ausdrücklich eine frühere Abgabe verlangt. Der Grund für den späteren Termin ist simpel: Den Steuerexperten ist es nicht zuzumuten, die ganze Arbeit in den ersten fünf Monaten des Jahres zu erledigen.

Fristverlängerung beantragen

Können Sie jedoch absehen, dass Ihre Steuererklärung auch in den nächsten Wochen nicht fertig wird, bemühen Sie sich besser heute als morgen um eine Fristverlängerung. Diesen Antrag sollte man eigentlich schon vor dem 31. Mai 2018 einreichen und man hat auch keinen Anspruch darauf, dass das Finanzamt ihm stattgibt. Beantragen Sie am besten eine stillschweigende Fristverlängerung, wenn Sie dann nichts mehr hören, ist Ihr Antrag genehmigt. Wichtig ist, dass Sie Gründe für Ihr Anliegen nennen. Dazu zählen beispielsweise ein Umzug, eine Dienstreise, Krankheiten oder fehlende Unterlagen. Akzeptiert das Finanzamt die Verlängerung, haben Sie in der Regel höchstens bis zum 30. September 2018 Zeit.

Irgendwann kommt die Mahnung

Lassen Sie nichts von sich hören, wird Ihnen das Finanzamt früher oder später eine Mahnung schicken und Ihnen eine Frist setzen. Diesen Termin sollten Sie ernst nehmen, sonst kann ein Zwangsentgelt festgesetzt werden, außerdem droht ein happiger Versäumniszuschlag. Besser also, Sie melden sich rechtzeitig.

Wer freiwillig abgibt, hat länger Zeit

Wenn Sie zu denjenigen gehören, die nicht zur Abgabe der Steuererklärung verpflichtet sind, muss Sie das alles gar nicht interessieren. Der Fiskus erwartet kein Geld von Ihnen, sondern muss wahrscheinlich welches zurückzahlen. Gerade deshalb tun Sie aber gut daran, die Einkommensteuererklärung nicht auf die lange Bank zu schieben. Von Rechts wegen hätten Sie lange genug Zeit: Bei freiwilliger Veranlagung bleiben grundsätzlich vier Jahre, in denen die Steuererklärung abgegeben werden kann (nicht muss).

Ihre Steuererklärung für 2017 müsste also bis zum 31. Dezember 2021 eingehen – keinen Tag später, sonst ist die ganze Arbeit für die Katz. Ende 2018 läuft die Frist für die Steuererklärung des Jahres 2014 aus. Besser ist es jedoch, man reizt den Spielraum nicht aus, sondern kümmert sich frühzeitig. Erfahrungsgemäß ist es leichter, die nötigen Unterlagen im Folgejahr zusammenzustellen, als drei Jahre später. Außerdem geht es ums Geld – wer will schon vier Jahre lang auf die Rückzahlung warten?

Abgabefristen für die Steuererklärung

Achtung

Besondere Regelung in Baden-Württemberg, Bayern und Nordrhein-Westfalen: In diesen Bundesländern wurde für die Steuererklärung 2016 die Abgabefrist auf den 31. Juli 2017 verlängert, falls die Steuererklärung 2016 elektronisch per ELSTER übermittelt wurde. Man darf annehmen, dass diese Regelung auch für die Steuererklärung 2017 gelten wird.

Für die Steuererklärung 2018 und folgende werden die Abgabefristen gesetzlich um zwei Monate verlängert:

- Für Bürger, die ihre Steuererklärung selber anfertigen, verlängert sich die Abgabefrist um 2 Monate vom 31. Mai auf den 31. Juli des Folgejahres, d.h. erstmals für das Jahr 2018 bis zum 31.7.2019 (§ 149 Abs. 2 AO).

- Bürger, die von einem Steuerberater oder Lohnsteuerhilfeverein beraten werden, bekommen ebenfalls zwei Monate mehr Zeit zur Abgabe ihrer Erklärung. Während nach dem bisherigen "Fristenerlass" eine Fristverlängerung über den 31. Dezember des Folgejahres nur aufgrund begründeter Einzelanträge möglich war, besteht nunmehr Zeit bis Ende Februar des Zweitfolgejahres, d.h. für das Jahr 2018 bis zum 28.2.2020 (§ 149 Abs. 3 und 4 AO).

(2017): Bis wann muss ich meine Steuererklärung abgeben?

Welche Angaben müssen Arbeitnehmer machen?

Einnahmen: Hier werden die Angaben erfasst, die Arbeitnehmer in der Anlage N machen müssen. Das betrifft Angestellte, Arbeiter, Beamte und Betriebsrentner. Geben Sie hier bitte die Daten aus Ihrer Lohnsteuerbescheinigung ein.

Ausgaben: Im Bereich Ausgaben machen Sie Ihre Werbungskosten geltend. Hierzu gehören beispielsweise Ausgaben für ein Arbeitszimmer, Fahrtkosten und Fortbildungskosten.

Für Ehepaare werden automatisch zwei separate Bereiche für die Einnahmen und die Ausgaben angelegt.

(2017): Welche Angaben müssen Arbeitnehmer machen?

Wann müssen Rentner eine Steuererklärung abgeben?

Ein Rentner ist zur Abgabe einer Steuererklärung 2017 verpflichtet, wenn er mit seinem Gesamtbetrag der Einkünfte den jährlichen Grundfreibetrag übersteigt. Im Jahre 2017 beträgt der Grundfreibetrag 8.820 Euro für Ledige und 17.640 Euro für Verheiratete.

Zu den steuerpflichtigen Einkünften von Rentnern, die anzugeben sind, zählen die private und gesetzliche Rente (Anlage R), aber auch Miet- und Kapitaleinnahmen (Anlage V und Anlage KAP) und vieles mehr.

Nicht jeder Euro der gesetzlichen Rente gehört zu den steuerpflichtigen Einkünften eines Rentners. Das heißt: Wer eine gesetzliche Rente von monatlich 1.500 Euro erhält, muss nicht die ganze jährliche Summe von 18.000 Euro versteuern. Wie hoch die steuerpflichtige Rente tatsächlich ist, richtet sich nach dem Jahr, in dem der Arbeitnehmer in Rente gegangen ist. Der Besteuerungsanteil beträgt für alle Rentner des Jahres 2004 und für diejenigen, die im Jahre 2005 neu in Rente gingen, unabhängig vom Alter 50 % des Rentenbetrages. Wer im Jahre 2006 in Rente ging, musste 52 % des Rentenbetrages versteuern. Bei Renteneintritt im Jahre 2016 beträgt der Besteuerungsanteil 72 %, bei Renteneintritt im Jahre 2017 sind es 74 %.

Mit dem Besteuerungsanteil wird die Rente nur im Jahr des Rentenbeginns und im zweiten Rentenbezugsjahr besteuert. Der Restbetrag im zweiten Jahr ist der persönliche Rentenfreibetrag, der dann zeitlebens unverändert steuerfrei bleibt. Ab dem dritten Jahr ist die Rente in voller Höhe nach Abzug des persönlichen Rentenfreibetrages und des Werbungskosten-Pauschbetrages von 102 Euro steuerpflichtig. Der stets gleich bleibende Rentenfreibetrag führt dazu, dass Rentenerhöhungen ab dem dritten Rentenbezugsjahr in vollem Umfang steuerpflichtig werden.

Beispiel: Für Manfred Mustermann, der 2005 in Rente ging, liegt die zu versteuernde Rente bei 50 Prozent. Er bekommt wie alle Rentner, die bis 2005 in den Ruhestand gingen, einen Freibetrag von 50 Prozent. Dieser ist nicht zu versteuern und bleibt lebenslang unverändert.

Für Herrn Mustermann gilt: Er bekam 2005 eine Rente von 18.000 Euro. Sein Freibetrag liegt demnach bei 9.000 Euro. Dieser jährliche Freibetrag bleibt bis zu seinem Lebensende konstant. Der verheiratete Rentner Mustermann und seine Frau haben keine weiteren Einnahmen. Sie müssen deshalb keine Steuererklärung abgeben. Denn zusammen bleiben sie mit ihren Einnahmen unter dem Grundfreibetrag von 17.640 Euro (2017). Wäre Max Mustermann ein Single, dann wäre das etwas anderes. Mit 9.000 Euro zu versteuernder Jahresrente läge er über dem Grundfreibetrag von 8.820 Euro (2017) und müsste somit eine Steuererklärung abgeben. Liegen beide Ehepartner über dem Grundfreibetrag, müssen sie jeweils ein separates Formular abgeben.

Tipp

Wer als Rentner eine Steuererklärung abgeben muss, sollte auch darauf achten, dass er mögliche Werbungskosten geltend macht.

(2017): Wann müssen Rentner eine Steuererklärung abgeben?

Welche Einnahmen zählen zu den Kapitaleinkünften?

Durch die Einführung der Abgeltungsteuer ist eine Abgabe der Anlage KAP grundsätzlich nicht mehr erforderlich. In einigen Fällen müssen Sie die Anlage KAP aber dennoch ausfüllen:

- die Kapitalerträge unterliegen nicht dem Steuerabzug (z.B. bei Veräußerung von GmbH-Anteilen von weniger als 1 Prozent)

- Erträge aus ausländischen thesaurierenden Investmentfonds

- Erträge (Zinsen, Dividenden etc.) aus ausländischen Konten oder Depots

- Zinsen aus Darlehensverträgen zwischen Privatpersonen

- Zinsen auf Steuererstattungen

- Veräußerung von Kapital-Lebensversicherungen (bei Vertragsabschluss ab 2005)

Weiterhin muss die Anlage KAP im Falle einer Wahlveranlagung ausgefüllt werden, wenn:

- ein Verlustvortrag aus Vorjahren berücksichtigt oder eine Verlustverrechnung der Einkünfte aus Kapitalvermögen erfolgen soll, oder

- der Sparerpauschbetrag nicht voll ausgeschöpft wurde, oder

- die Kirchensteuer trotz Kirchensteuerpflicht nicht einbehalten wurde, oder

- ausländische Steuern noch zu berücksichtigen sind oder

- zur Überprüfung der Höhe des Kapitalertragsteuerabzuges.

Auch wenn Sie einen Antrag auf eine so genannte Günstigerprüfung stellen wollen, ist die Anlage KAP auszufüllen. Dadurch können Sie unter Umständen eine niedrigere Besteuerung mit dem individuellen Steuersatz erreichen, wenn dieser niedriger ist, als der Abgeltungsteuersatz in Höhe von 25 Prozent.

(2017): Welche Einnahmen zählen zu den Kapitaleinkünften?

Was zählt zu den Einkünften aus Vermietung und Verpachtung?

Was alles zu den Einkünften aus Vermietung und Verpachtung (Anlage V) gehört, ist im Einkommensteuergesetz geregelt. In § 21 EStG werden folgende Einkünfte genannt:

- Einkünfte aus Vermietung und Verpachtung von unbeweglichem Vermögen (Grundstücke, Gebäude, Gebäudeteile, Schiffe, die in ein Schiffsregister eingetragen sind)

- Einkünfte aus Vermietung und Verpachtung von grundstücksgleichen Rechten (z.B. Erbbaurecht, Mineralgewinnungsrecht)

- Einkünfte aus Vermietung und Verpachtung von Sachinbegriffen, insbesondere von beweglichem Betriebsvermögen (z.B. Betriebsinventar für Gewerbebetriebe, landwirtschaftliche Betriebe oder Freiberuflerpraxen)

- Einkünfte aus zeitlich begrenzter Überlassung von Rechten, insbesondere von schriftstellerischen, künstlerischen und gewerblichen Urheberrechten

- Einkünfte aus der Veräußerung von Miet- und Pachtzinsforderungen

Nicht zu den Vermietungseinkünften zählen Einnahmen, die aus der Vermietung einzelner, beweglicher Wirtschaftsgüter entstehen. Dies liegt zum Beispiel vor bei der Vermietung einzelner Möbel, bei der Vercharterung von Booten, die nicht in ein Schiffsregister eingetragen sind, oder der zeitlich begrenzten Überlassung privater Fahrzeuge beispielsweise für eine Urlaubsreise.

(2017): Was zählt zu den Einkünften aus Vermietung und Verpachtung?

Wer kann außergewöhnliche Belastungen absetzen?

Grundsätzlich jeder! Wer außergewöhnliche Belastungen hat, kann diese in seiner Steuererklärung im sogenannten Mantelbogen geltend machen. So wirken sich die außergewöhnlichen Belastungen mindernd auf die zu zahlende Einkommensteuer aus. Dadurch sollen unzumutbare Härten vermieden werden.

Wenn ein Steuerzahler unvermeidbare größere Belastungen als andere Steuerzahler mit vergleichbarem Einkommen, Vermögen oder Familienstand hat, kann er auf Antrag seine Einkommensteuer senken lassen. Hierzu müssen Sie Ihre außergewöhnlichen Belastungen in der Steuererklärung eintragen.

Es werden jedoch nur die Aufwendungen berücksichtigt, die eine zumutbare Belastung übersteigen und die tatsächlich notwendig sind. Die zumutbare Belastung ergibt sich aus dem Einkommen, dem Familienstand und der Kinderzahl des Steuerpflichtigen.

Der Prozentsatz beträgt je nachdem ein bis sieben Prozent des zu versteuernden Jahreseinkommens. Übersteigen Sie diesen Prozentsatz mit Ihren außergewöhnlichen Belastungen, können Sie die Kosten in unbegrenzter Höhe geltend machen.

Außergewöhnliche Belastungen können sein:

- Bestattungskosten,

- Pflegekosten oder

- Krankheitskosten.

Scheidungskosten sind seit 2013 aufgrund einer Gesetzesänderung jedoch nicht mehr abziehbar!

Der Pflegepauschbetrag kann von allen in Anspruch genommen werden, die einen nahen Angehörigen pflegen. Dies ist ein Jahresbetrag, der nicht von einer zumutbaren Belastung abhängig ist. Auf den einzelnen Seiten unserer Steuererklärung lesen Sie noch genauere Angaben zu den jeweiligen außergewöhnlichen Belastungen, die Sie geltend machen können.

Tipp

Es wird unterschieden zwischen den allgemeinen und den besonderen außergewöhnlichen Belastungen. Die allgemeinen außergewöhnlichen Belastungen, zu denen beispielsweise die Krankheitskosten, Scheidungskosten und die Bestattungskosten gehören, wirken sich erst nach Überschreiten der zumutbaren Eigenbelastung steuermindernd aus.

Die besonderen außergewöhnlichen Belastungen werden ungekürzt anerkannt, jedoch meist bis zu festen Höchstbeträgen. Hierzu gehören beispielsweise der Unterhalt für eine bedürftige Person oder die auswärtige Unterbringung eines volljährigen Kindes zur Ausbildung.

(2017): Wer kann außergewöhnliche Belastungen absetzen?

Ehegattensplitting für eingetragene Lebenspartnerschaften

Das Bundesverfassungsgericht hat entschieden:

Auch eingetragene Lebenspartnerschaften haben Anspruch auf die steuerliche Zusammenveranlagung mit dem Splittingtarif. Die Ungleichbehandlung von Homo-Ehen und "normalen" Ehen beim Ehegattensplitting ist verfassungswidrig (BVerfG-Urteil vom 7.5.2013, 2 BvR 909/06).

Der Gesetzgeber wurde verpflichtet, die Rechtslage rückwirkend ab dem 1.8.2001 - dem Tag, an dem das Lebenspartnerschaftsgesetz in Kraft getreten ist - zu ändern. Und so wurde im Einkommensteuergesetz eine neue Generalnorm einfügt:

"Die Regelungen dieses Gesetzes zu Ehegatten und Ehen sind auch auf Lebenspartner und Lebenspartnerschaften anzuwenden" (§ 2 Abs 8 EStG). Die Neuregelung gilt in allen noch offenen Steuerfällen, in denen die Einkommensteuer noch nicht bestandskräftig festgesetzt wurde (§ 52 Abs. 2a EStG).

Eine weitergehende Gleichstellung erfolgt ab dem 1.1.2015 mit dem "Gesetz zur Überarbeitung des Lebenspartnerschaftsrechts" vom 15.12.2004. Mit diesem Gesetz wird die rechtliche Gleichstellung gleichgeschlechtlicher Lebenspartner mit Ehegatten weiter ausgebaut.

Bitte wählen Sie als Familienstand "verheiratet", wenn Sie in einer eingetragenen Lebenspartnerschaft leben. SteuerGo empfiehlt den Partner/in mit dem geringeren Einkommen in die Spalten für die "Ehefrau" einzutragen.

(2017): Ehegattensplitting für eingetragene Lebenspartnerschaften

Wer hat Anspruch auf das Gnadensplitting / Witwensplitting?

Im Jahr nach dem Tod eines Ehepartners besteht die Möglichkeit, noch einmal die Zusammenveranlagung mit dem verstorbenen Ehepartner zu wählen, wenn die Voraussetzungen für die Zusammenveranlagung zum Todeszeitpunkt vorgelegen haben. Gnadensplitting wird auch Witwensplitting genannt.

Der überlebende Ehegatte wählt zwar die Einzelveranlagung für Ledige nach § 25 EStG, bei der aber ausnahmsweise und letztmals der günstige Splittingtarif angewandt wird (sog. Gnadensplitting nach § 32a Abs. 6 Nr. 1 EStG). Bedingung für das Gnadensplitting / Witwensplitting aber ist, dass die Voraussetzungen der Ehegattenbesteuerung "im Zeitpunkt des Todes" vorlagen. Das bedeutet, dass beide Eheleute in Deutschland gewohnt und nicht dauernd getrennt gelebt haben.

Falls Sie sich vor dem Tod Ihres Ehegatten von ihm getrennt haben sollten, wäre diese Voraussetzung nicht erfüllt. Allein die Zusammenveranlagung für das Sterbejahr genügt für das Gnadensplitting nicht (BFH-Urteil vom 27.2.1998, BStBl. 1998 II S. 350; H 184a EStR).

Hinweis: Durch die Gewährung des Splittingtarifs soll vermieden werden, dass beim Tod eines Ehegatten für den Überlebenden eine steuerliche Schlechterstellung eintritt.

(2017): Wer hat Anspruch auf das Gnadensplitting / Witwensplitting?