Dieser Text bezieht sich auf die

. Die Version die für die

Kann ich den Kinderfreibetrag / BEA- Freibetrag auf eine andere Person übertragen?

In einigen Fällen können Sie Ihren halben Kinderfreibetrag und den halben Freibetrag für den Betreuungs-, Erziehungs- oder Ausbildungsbedarf (BEA-Freibetrag) auf den anderen Elternteil übertragen. Das ist denkbar, wenn Sie nicht verheiratet sind, dauernd getrennt leben oder geschieden sind. Eine einvernehmliche Einigung reicht dafür aber nicht aus.

Eine Übertragung des Kinderfreibetrages können Sie als betreuender Elternteil beantragen, wenn der barunterhaltspflichtige Elternteil seine Unterhaltsverpflichtung nicht zu mindestens 75 Prozent erfüllt. In diesem Fall bekommen Sie nicht nur den kompletten Kinderfreibetrag, sondern automatisch auch den vollen BEA-Freibetrag zugesprochen. Neu ab 2012 ist, dass der Freibetrag auch dann übertragen werden kann, wenn der andere Elternteil mangels Leistungsfähigkeit gar nicht unterhaltspflichtig ist. Sind Sie also gezwungen, das Kind allein zu unterhalten, haben Sie auch ein Recht auf den kompletten Kinder- und BEA-Freibetrag.

Wichtig

Die Unterhaltspflichten sind nicht nur monetärer Art. Sofern das Kind beim jeweiligen Elternteil lebt, erfüllt dieser schon seine Unterhaltspflicht.

Unabhängig von der Unterhaltsfrage kann der Kinderfreibetrag auch dann übertragen werden, wenn ein Elternteil auf Dauer im Ausland lebt oder wenn dessen Wohnsitz nicht bekannt ist.

Die Übertragung des BEA-Freibetrages ist grundsätzlich nur bei minderjährigen Kindern möglich. Dafür reicht es, wenn der betreuende Elternteil einen entsprechenden Antrag stellt. Voraussetzung ist, dass das Kind an keinem Tag des Jahres bei dem barunterhaltspflichtigen Elternteil gemeldet war. Neu ab 2012 ist, dass der barunterhaltspflichtige Elternteil, bei dem das Kind nicht gemeldet ist, der Übertragung des BEA-Freibetrages widersprechen kann, wenn er Kinderbetreuungskosten trägt oder das Kind regelmäßig in einem nicht unwesentlichen Umfang betreut.

Lebt das Kind bei den Großeltern oder einem Stiefelternteil, kann der Kinderfreibetrag und der BEA-Freibetrag auch auf diese übertragen werden. Dafür ist der Antrag eines Elternteils erforderlich. Diese Übertragung kann im Hinblick auf künftige Jahre jederzeit widerrufen werden. Eltern, die zusammen veranlagt werden, dürfen Freibeträge nur gemeinsam auf die Großeltern übertragen. Legen Sie in diesem Fall Ihrer Steuererklärung die "Anlage K" bei.

(2017): Kann ich den Kinderfreibetrag / BEA- Freibetrag auf eine andere Person übertragen?

Wann und wie kann ich den der BEA-Freibetrag übertragen?

Der Freibetrag für Betreuungs-, Erziehungs- oder Ausbildungsbedarf (BEA) kann unabhängig vom Kinderfreibetrag auf den betreuenden Elternteil übertragen werden. Dies ist jedoch nur bei minderjährigen Kindern möglich. Leben Sie zum Beispiel von Ihrem Partner getrennt, können Sie sich dessen Freibetrag übertragen lassen. Dazu reicht ein einseitiger Antrag. Entscheidend ist, dass das Kind an keinem Tag des Jahres beim barunterhaltspflichtigen Elternteil gemeldet war, egal ob mit Haupt- oder mit Nebenwohnsitz.

Die Übertragung des BEA-Freibetrages muss in der "Anlage Kind" erfolgen. Die Übertragung ist nicht möglich, wenn das Kind in den Wohnungen beider Elternteile gemeldet ist. Neu ab 2012 ist, dass der barunterhaltspflichtige Elternteil, bei dem das Kind nicht gemeldet ist, der Übertragung des BEA-Freibetrages widersprechen kann, wenn er Kinderbetreuungskosten trägt oder das Kind regelmäßig in einem nicht unwesentlichen Umfang betreut. Kommt ein Elternteil seinen Unterhaltsverpflichtungen nicht ausreichend nach (mind. 75 Prozent), kann der andere Elternteil den Kinderfreibetrag auf sich übertragen lassen. Damit einher geht auch die Übertragung des BEA-Freibetrages.

Beispiel: Die Eltern von Kind Hans leben getrennt. Hans ist das ganze Jahr über nur bei seiner Mutter gemeldet.

Fall 1: Der Vater kommt seiner Unterhaltspflicht zu weniger als 75 Prozent nach. Die Mutter kann in diesem Fall den Kinderfreibetrag auf sich übertragen lassen. Automatisch geht auch der BEA-Freibetrag auf die Mutter über.

Fall 2: Der Vater kommt seiner Unterhaltspflicht nach. In diesem Fall kann die Mutter sich den BEA-Freibetrag übertragen lassen, den Kinderfreibetrag jedoch nicht.

Tipp

Wollen Sie verhindern, dass der BEA-Freibetrag auf den anderen Elternteil wechseln kann, sorgen Sie dafür, dass Ihr Kind mindestens an einem Tag im Jahr bei Ihnen gemeldet ist. Oder Sie widersprechen der Übertragung, weil Sie für das Kind Kinderbetreuungskosten finanziert oder das Kind regelmäßig in einem nicht unwesentlichen Umfang betreut haben.

(2017): Wann und wie kann ich den der BEA-Freibetrag übertragen?

Wie kann der Kinderfreibetrag für ein Enkel- oder Stiefkind übertragen werden?

Wenn die Großeltern oder Stiefeltern das Kind bei sich aufgenommen haben, kann der Kinderfreibetrag auf sie übertragen werden. Damit geht automatisch auch der BEA-Freibetrag (Freibetrag für den Betreuungs-, Erziehungs- oder Ausbildungsbedarf) auf die Großeltern oder Stiefeltern über.

Ab 2012 ist eine Übertragung der Freibeträge unter Umständen auch dann möglich, wenn das Kind nicht bei den Großeltern lebt. Dann nämlich, wenn diese eine Unterhaltspflicht gegenüber ihren Enkelkindern haben, weil die Eltern mittellos sind.

Für die Übertragung des Freibetrages ist die Zustimmung eines Elternteils bzw. bei zusammen veranlagten Eltern beider Partner notwendig. Diese Zustimmung erfolgt in der Anlage K der Steuererklärung. Die Zustimmung kann jederzeit widerrufen werden, jedoch nicht für vergangene Kalenderjahre.

(2017): Wie kann der Kinderfreibetrag für ein Enkel- oder Stiefkind übertragen werden?

Welche Auswirkungen hat ein Auslandsaufenthalt meines Kindes auf den Kinderfreibetrag?

Der Kinderfreibetrag und auch der BEA-Freibetrag (Freibetrag für den Betreuungs-, Erziehungs- oder Ausbildungsbedarf) sind beide unabhängig vom Wohnsitz Ihres Kindes. Jedoch müssen Sie als Elternteil in Deutschland uneingeschränkt einkommensteuerpflichtig sein.

Der Wohnsitz des Kindes ist aber für die Höhe des Kinderfreibetrages maßgeblich, denn je nach Land verringert sich der Freibetrag um ein, zwei oder drei Viertel. Um die Lebenshaltungskosten vor Ort einzustufen, gibt das Bundesfinanzministerium eine Ländergruppeneinteilung heraus:

Ländergruppe I (volle Beträge): z. B. Andorra, Australien, Belgien, Dänemark, Finnland, Frankreich, Irland, Island, Hongkong, Großbritannien, Israel, Italien, Japan, Kanada, Liechtenstein, Luxemburg, Monaco, Niederlande, Neuseeland, Norwegen, Österreich, San Marino, Schweden, Schweiz, Singapur, Spanien, USA, Vereinigte Arabische Emirate.

Ländergruppe II (Kürzung um 1/4): z. B. Estland, Griechenland, Grönland, Kroatien, Malta, Portugal, Slowenien, Slowakische Republik, Tschechische Republik, Zypern.

Ländergruppe III (Kürzung um 2/4): z. B. Bulgarien, Lettland, Litauen, Polen, Rumänien, Ungarn, Algerien, Argentinien, Aserbaidschan, Bosnien - Herzegowina, Brasilien, Chile, China, Costa Rica, Gabun, Iran, Jamaika, Kasachstan, Kolumbien, Kuba, Mazedonien, Malaysia, Mexiko, Russische Föderation, Serbien, Südafrika, Thailand, Türkei, Weißrussland.

Ländergruppe IV (Kürzung um 3/4): z. B. Afghanistan, Ägypten, Albanien, Armenien, Bolivien, Georgien, Indien, Indonesien, Irak, Jordanien, Kenia, Kirgisistan, Kosovo, Marokko, Philippinen, Tunesien, Ukraine, Usbekistan.

Kurzfristige Auslandsaufenthalte, wie Urlaubsreisen, führen nicht zu einer Kürzung. Das gilt auch bei vorübergehenden Aufenthalten wie beispielsweise bei einer Berufsausbildung.

(2017): Welche Auswirkungen hat ein Auslandsaufenthalt meines Kindes auf den Kinderfreibetrag?

Was ist der Kinderfreibetrag?

Kindergeld und Kinderfreibetrag sind eine Steuerentlastung für die Ausgaben, die den Eltern durch die Kinder entstehen. Der Anspruch auf Kindergeld besteht von Geburt an automatisch, muss aber schriftlich beantragt werden. Es sind nicht - wie oftmals angenommen - die Kinder, die Anspruch auf das Kindergeld haben, sondern die Eltern bzw. Erziehungsberechtigten, die für das Wohl des Kind verantwortlich sind.

Kindergeld

Das Kindergeld ist ein monatlich ausgezahlter Betrag, den Eltern meist von der Familienkasse überwiesen bekommen. Das Kindergeld muss nicht versteuert werden. Die Höhe des Kindergeldes richtet sich nach der Anzahl der Kinder.

Kinderfreibetrag

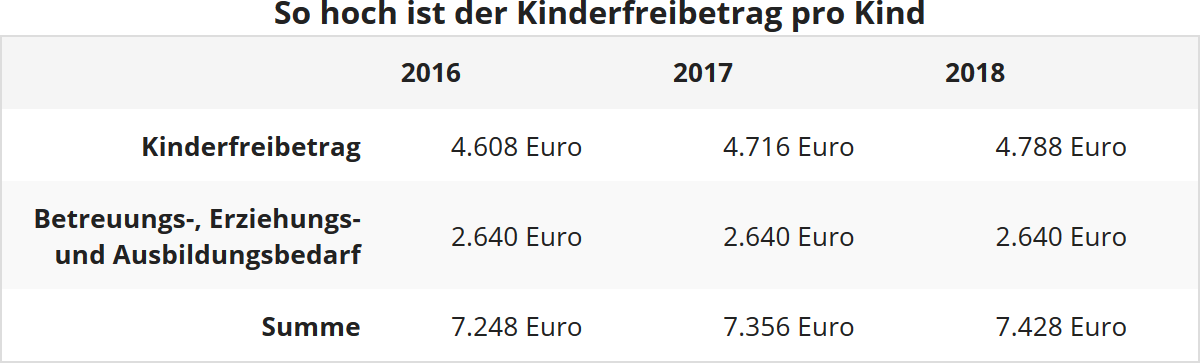

Der Kinderfreibetrag wird im Gegensatz zum Kindergeld nicht ausgezahlt. Der Freibetrag wird vom zu versteuernden Einkommen abgezogen. Dadurch wirkt er sich steuermindernd bei der Berechnung der Einkommensteuer aus. Das monatlich bereits ausgezahlte Kindergeld stellt eine Vorauszahlung auf den Kinderfreibetrag dar. Im Jahre 2017 beträgt der Kinderfreibetrag 4.716 Euro für zusammen veranlagte Eltern, ansonsten 2.358 Euro je Elternteil. Der BEA-Freibetrag (für Betreuungs-, Erziehungs- und Ausbildungsbedarf)beträgt 2.640 Euro.

Kindergeld und Kinderfreibetrag sind miteinander gekoppelt. Ob das Kindergeld oder der Kinderfreibetrag am Ende eines Steuerjahres für den Steuerpflichtigen günstiger ist, ermittelt das Finanzamt automatisch durch eine Günstigerprüfung.

Anspruch auf Kinderfreibetrag bzw. Kindergeld

Anspruch auf den Kinderfreibetrag haben die Erziehungsberechtigten von der Geburt des Kindes bis zum

- 18. Lebensjahr.

- 25. Lebensjahr, wenn sich das Kind noch in Ausbildung oder Studium befindet oder einen Freiwilligendienst leistet.

Wenn das Kind behindert ist und außerstande, sich selbst zu unterhalten, besteht der Anspruch auf Kindergeld oder Kinderfreibetrag zeitlich unbegrenzt.

(2017): Was ist der Kinderfreibetrag?