Dieser Text bezieht sich auf die

. Die Version die für die

Habe ich nur bei meinen leiblichen Kindern einen Anspruch auf Kindergeld?

Nein. Kindergeldanspruch besteht für leibliche Kinder des Antragstellers und auch für dessen adoptierte Kinder. Für Pflegekinder können Sie Kindergeld beantragen, wenn diese in Ihrer Familie leben und ein dauerhaftes Aufsichts-, Betreuungs- und Erziehungsverhältnis besteht. Weiterhin darf das Obhuts- und Pflegeverhältnis zu den leiblichen Eltern nicht mehr bestehen. Gelegentliche Besuche der leiblichen Eltern sind natürlich unschädlich. Haben Sie Geschwister in Ihren Haushalt aufgenommen, besteht Anspruch auf Kindergeld, wenn sie Pflegekindern gleichgesetzt werden können.

Kindergeld wird auch gezahlt, wenn in Ihrem Haushalt ein Stief- oder Enkelkind lebt. In diesen Fällen liegt allerdings kein Kindschaftsverhältnis im Sinne des Steuerrechts vor. Deswegen steht Stief- oder Großeltern ein Kinderfreibetrag auch nicht automatisch zu, sondern erst, wenn die leiblichen Eltern die Freibeträge für Kinder in der Anlage K auf die neuen Bezugspersonen übertragen. Ist für Vollwaisen oder Kinder, die keine Kenntnis darüber haben, wo sich ihre Eltern aufhalten, keine andere Person bezugsberechtigt, können die Kinder selbst das Kindergeld erhalten. Sie bekommen dann den Betrag, der ihnen selbst für ein eigenes erstes Kind zustehen würde.

Haben Sie als Eltern ein Kind zur Adoption freigegeben, endet das Kindschaftsverhältnis zwischen Ihnen und dem Kind zu diesem Zeitpunkt. Gleichzeitig endet auch Ihr Anspruch auf Kindergeld und die steuerlichen Freibeträge.

Tipp

Für ein Kind, das Sie mit der Absicht, es zu adoptieren, in Ihren Haushalt aufgenommen haben, können Sie bereits vor der Adoption Kindergeld erhalten, denn es liegt in der Regel ein Pflegschaftsverhältnis vor.

(2019): Habe ich nur bei meinen leiblichen Kindern einen Anspruch auf Kindergeld?

Bekomme ich für alle Kinder gleich viel Kindergeld?

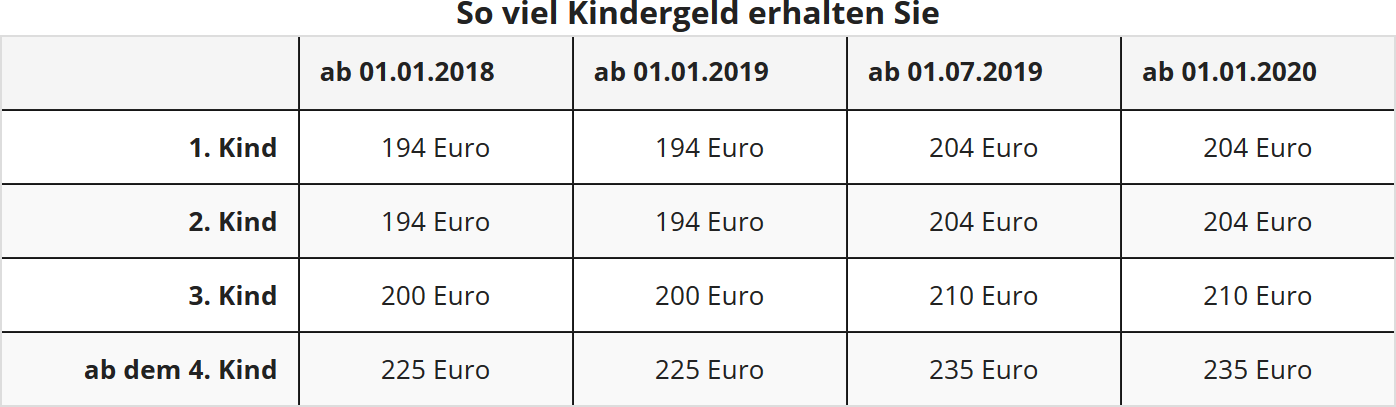

Wer mehrere Kinder hat, bekommt nicht für jedes Kind gleich viel Kindergeld. Der Anspruch auf Kindergeld beträgt:

Für Kinder bis zur Vollendung des 18. Lebensjahres wird in jedem Fall Kindergeld gezahlt. Dabei spielt es keine Rolle, wie hoch das Einkommen des Kindes ist.

Für volljährige Kinder besteht der Anspruch weiter bis zum 25. Geburtstag, solange sie in Ausbildung sind oder einen Freiwilligendienst leisten. Das Kindergeld wird ausgezahlt durch die Familienkassen der Bundesagentur für Arbeit. Angehörige des öffentlichen Dienstes oder Empfänger von Versorgungsbezügen bekommen das Geld von ihren Arbeitgebern ausgezahlt.

Tipp

Ein Kind, für das Sie selbst kein Kindergeld beziehen, kann als so genanntes Zählkind den Kindergeldanspruch für Ihre weiteren Kinder erhöhen. Zum Beispiel: Ein Ehepaar hat drei gemeinsame Kinder, der Mann hat außerdem ein Kind aus einer vorhergehenden Beziehung. Das Kind lebt bei seiner leiblichen Mutter, die auch Kindergeld bezieht.

Wenn nun die zweite Frau ihren Gatten als Berechtigten angibt, kann dessen erstes Kind als Zählkind mitgerechnet werden. Die Eheleute erhalten nun zwar kein Kindergeld für dieses Kind, jedoch werden die weiteren Kinder als zweites, drittes und viertes Kind angerechnet. Übers Jahr hinweg bekommt die Familie dadurch 372 Euro mehr Kindergeld.

Hinweis: Aktuell hat der Bundesfinanzhof zu so genannten Zählkindern im Rahmen von nichtehelichen Lebensgemeinschaften wie folgt entschieden: Leben die Eltern eines gemeinsamen Kindes in nichtehelicher Lebensgemeinschaft zusammen und sind in deren Haushalt auch zwei ältere, aus einer anderen Beziehung stammende Kinder eines Elternteils aufgenommen, erhält der andere Elternteil für das gemeinsame Kind nicht den nach § 66 Abs. 1 EStG erhöhten Kindergeldbetrag für ein drittes Kind (BFH-Urteil vom 25.4.2018, III R 24/17).

(2019): Bekomme ich für alle Kinder gleich viel Kindergeld?

Wie hängen Kindergeld und Kinderfreibetrag zusammen?

Für die Freibeträge gelten die gleichen Voraussetzungen wie für den Anspruch auf Kindergeld: Es muss ein Kindschaftsverhältnis vorliegen, das Kind muss zu Ihrem Haushalt gehören und unter 18 sein bzw. die Bedingungen für den verlängerten Anspruch auf Kindergeld erfüllen.

Der jährliche Kinderfreibetrag liegt im Jahre 2019 für Eltern, die steuerlich zusammen veranlagt werden, bei 4.980 (2019), 4.788 Euro (2018), 4.716 Euro (2017), der BEA-Freibetrag (für Betreuung, Erziehung und Ausbildung) bei 2.640 Euro. So steht Eltern für das Steuerjahr 2019 ein Freibetrag von insgesamt 7.620 Euro (2019) bzw. 7.428 Euro (2018) je Kind zu. Für getrennt Veranlagte bzw. Alleinstehende gilt, dass jeder Elternteil jeweils Anspruch auf den halben Freibetrag hat, also jeweils auf 3.810 Euro (2.490 Euro Kinderfreibetrag plus 1.320 Euro BEA-Freibetrag).

Günstigerprüfung

Diese Freibeträge werden im Rahmen der Steuerveranlagung aber nur gewährt, wenn die Steuerersparnis aus den Freibeträgen höher ist als das Kindergeld, wobei hier der Anspruch auf Kindergeld und nicht das tatsächlich erhaltene Kindergeld maßgebend ist. Ausrechnen muss man das allerdings nicht selbst. Das macht das Finanzamt, in der Steuersprache wird dieser Vorgang Günstigerprüfung genannt.

Achtung: In der Praxis gibt es zahlreiche Fälle, in denen die kindbedingten Vergünstigungen nicht gewährt werden, weil zwar ein anzurechnender "Anspruch auf Kindergeld" besteht, dieses de facto aber nicht gezahlt wurde. Und vor allem: Da die rückwirkende Auszahlung des Kindergeldes zudem per Gesetz auf sechs Monate begrenzt worden ist, kann oftmals auch das Kindergeld nicht mehr nachträglich realisiert werden. Anders ausgedrückt: Eltern, die vergessen haben, Kindergeld rechtzeitig zu beantragen, obwohl ihnen dieses zugestanden hätte, gehen nach derzeitiger Rechtslage (auch) bei der Einkommensteuer mehr oder weniger leer aus, da der "Anspruch auf Kindergeld“ angerechnet wird. Dadurch wird letztlich das Existenzminimum der Kinder besteuert. Aktuell gibt es aber Licht am Ende des Tunnels: Sehr versteckt im "Gesetz gegen illegale Beschäftigung und Sozialleistungsmissbrauch“ befindet sich eine gesetzliche Änderung, die die kindbedingten Vergünstigungen bei der Einkommensteuer betrifft. Aufgrund einer Änderung des § 31 EStG kommt es nun nicht mehr auf das zustehende, sondern auf das ausgezahlte Kindergeld an, wenn das Kindergeld zu spät beantragt worden und es damit nicht zur Auszahlung gekommen ist. Betroffene können dann wenigstes von den Freibeträgen bei der Steuerveranlagung profitieren.

(2019): Wie hängen Kindergeld und Kinderfreibetrag zusammen?