Das "besondere Kirchgeld": Zahlungspflicht der Kirchensteuer für konfessionslosen Ehegatten.

Wer in Deutschland Mitglied einer steuererhebenden Religionsgemeinschaft ist, unterliegt grundsätzlich der Kirchensteuerpflicht. Dies gilt unabhängig von der Intensität des Glaubens oder der Teilnahme am religiösen Leben, da allein die formelle Mitgliedschaft entscheidend ist. Doch wie verhält es sich in einer Ehe, wenn nur einer der Ehepartner einer steuererhebenden Religionsgemeinschaft angehört? In solchen Fällen kann das sogenannte besondere Kirchgeld zum Tragen kommen, eine Sonderform der Kirchensteuer. Dieser Beitrag erläutert die wichtigsten Regelungen und aktuelle Rechtsprechung zu diesem Thema.

Kirchensteuerpflicht: Grundsätzliches zur Mitgliedschaft

Die Kirchensteuer wird in Deutschland von Mitgliedern einer steuererhebenden Religionsgemeinschaft gezahlt, sofern diese ihren Wohnsitz oder gewöhnlichen Aufenthalt in Deutschland haben. Wer keiner steuererhebenden Religionsgemeinschaft angehört, ist von der Kirchensteuer befreit. In der Praxis kommt es jedoch oft vor, dass in einer Ehe nur ein Ehepartner kirchensteuerpflichtig ist. Dies wirft die Frage auf, ob und in welcher Form der konfessionslose Partner an der Steuerpflicht beteiligt wird.

Besonderes Kirchgeld: Definition und Voraussetzungen

Das besondere Kirchgeld ist eine spezielle Form der Kirchensteuer, die bei glaubensverschiedenen Ehen unter bestimmten Voraussetzungen erhoben wird. Es kommt ins Spiel, wenn:

- der kirchenangehörige Ehepartner kein eigenes Einkommen erzielt,

- der kirchenangehörige Ehepartner zwar ein Einkommen hat, dieses jedoch so gering ist, dass keine Einkommensteuer (und damit auch keine Kirchensteuer) fällig wird, oder

- das Einkommen des kirchenangehörigen Ehepartners zwar zur Kirchensteuer führt, die Vergleichsberechnung jedoch ein höheres besonderes Kirchgeld ergibt.

Berechnungsgrundlage des besonderen Kirchgelds

Das besondere Kirchgeld wird anhand des gemeinsamen zu versteuernden Einkommens beider Ehepartner berechnet. Dabei gilt:

- Es wird nur bei Zusammenveranlagung erhoben, nicht jedoch bei Einzelveranlagung.

- Die Bemessungsgrundlage ist das Einkommen des Ehepaares, unabhängig davon, ob der kirchenangehörige Partner selbst Einkommen erzielt oder nicht.

- Eine Erhebung erfolgt erst ab einem gemeinsamen zu versteuernden Einkommen von 30.000 Euro.

Diese Regelung basiert auf der Annahme, dass Ehepartner als wirtschaftliche Einheit betrachtet werden. Das Bundesverfassungsgericht (BVerfG) hat diese Praxis als verfassungskonform bestätigt (BVerfG-Beschluss vom 28.10.2010, 2 BvR 591/06).

Rechtsprechung und aktuelle Entwicklungen

Europäischer Gerichtshof für Menschenrechte (EGMR)

Im Jahr 2017 bestätigte der EGMR, dass die deutsche Praxis der Erhebung von Kirchensteuer und des besonderen Kirchgeldes in glaubensverschiedenen Ehen nicht gegen die Europäische Menschenrechtskonvention (EMRK) verstößt (EGMR-Beschluss vom 6.4.2017, Beschwerde-Nr. 10138/11 u.a.). Der Gerichtshof betonte, dass die Kirchensteuerregelungen in den Rahmen der Religionsfreiheit und staatlichen Gesetzgebung fallen.

Sächsisches Finanzgericht

Im Jahr 2019 erklärte das Sächsische Finanzgericht, dass die Regelungen zum besonderen Kirchgeld in Sachsen für die Steuerjahre 2014 und 2015 gegen den Gleichbehandlungsgrundsatz verstoßen. Ehegatten seien gegenüber eingetragenen Lebenspartnerschaften ohne sachlichen Grund schlechtergestellt (Beschluss vom 25.3.2019, 5 K 1549/18).

Bundesfinanzhof (BFH)

Der BFH stellte 2021 klar, dass auch in Fällen, in denen der kirchenangehörige Partner ein eigenes Einkommen erzielt, die Erhebung des besonderen Kirchgeldes verfassungsrechtlich unproblematisch ist (BFH-Beschluss vom 5.10.2021, I B 65/19). Dies gilt insbesondere, wenn das Einkommen des konfessionslosen Partners deutlich höher ist und dadurch ein höherer Lebensführungsaufwand des kirchenangehörigen Partners angenommen wird.

Regionale Unterschiede und Sonderregelungen

Die Erhebung des besonderen Kirchgeldes variiert je nach Bundesland. In Bayern verzichten die Evangelisch-Lutherische Kirche und die Evangelisch-Reformierte Kirche rückwirkend ab dem Steuerjahr 2018 vollständig auf die Erhebung des besonderen Kirchgeldes (Erlass des Bayerischen Staatsministeriums der Finanzen vom 21.1.2019, BStBl I 2019 S. 213). Solche Regelungen unterstreichen die Heterogenität der Kirchensteuererhebung in Deutschland.

Fazit

Das besondere Kirchgeld ist ein oft kontrovers diskutiertes Thema, das insbesondere bei glaubensverschiedenen Ehen zu Unverständnis führen kann. Grundsätzlich wird es nur erhoben, wenn der kirchenangehörige Partner entweder kein oder nur ein geringes Einkommen hat. Die Berechnung erfolgt auf Basis des gemeinsamen Einkommens, was von der Rechtsprechung als gerechtfertigt angesehen wird. Unterschiede in der Erhebung zwischen den Bundesländern machen jedoch eine genaue Prüfung im Einzelfall erforderlich.

Das "besondere Kirchgeld": Zahlungspflicht der Kirchensteuer für konfessionslosen Ehegatten.

Wie viel Kirchensteuer spare ich, wenn ich aus der Kirche austrete?

Ein Kirchenaustritt senkt Ihre Steuerlast, da Sie keine Kirchensteuer mehr zahlen. Doch die vollständige Ersparnis ergibt sich erst, wenn Sie den steuerlichen Vorteil des Sonderausgabenabzugs berücksichtigen. Hier erfahren Sie, wie Sie Ihre tatsächliche Ersparnis berechnen.

Kirchensteuer und Sonderausgabenabzug

Die Kirchensteuer zählt zu den sogenannten Sonderausgaben und kann in voller Höhe bei der Einkommensteuererklärung abgesetzt werden. Damit mindert sie Ihr zu versteuerndes Einkommen und senkt Ihre Einkommensteuer. Alternativ können Sie einen allgemeinen Sonderausgaben-Pauschbetrag geltend machen, der bei 36 Euro für Singles und 72 Euro für Ehepaare liegt. Wenn Ihre gezahlte Kirchensteuer diesen Betrag übersteigt, profitieren Sie von einem zusätzlichen steuerlichen Vorteil.

Beispielrechnung für Ehepaare:

- Gezahlte Kirchensteuer: 600 Euro

- Abzüglich Pauschbetrag: 72 Euro

- Absetzbarer Betrag: 528 Euro

Bei einem Grenzsteuersatz von 28 % ergibt sich eine Steuerersparnis von 528 Euro × 28 % = 147 Euro. Zusätzlich sinkt der Solidaritätszuschlag um etwa rd. 8 Euro, sodass die steuerliche Entlastung insgesamt rund 155 Euro beträgt.

Tatsächliche Ersparnis durch Kirchenaustritt

Wenn Sie aus der Kirche austreten, entfällt die Kirchensteuer, aber auch der steuerliche Vorteil. Die tatsächliche Ersparnis ergibt sich aus der Differenz:

- Gezahlte Kirchensteuer: 600 Euro

- Steuerliche Entlastung durch Abzug: 155 Euro

- Tatsächliche Ersparnis: 600 Euro – 155 Euro = 445 Euro

Fazit

Die Höhe der tatsächlichen Ersparnis durch einen Kirchenaustritt hängt von Ihrer gezahlten Kirchensteuer, Ihrem Einkommen und Ihrem Grenzsteuersatz ab. Während die Kirchensteuer auf den ersten Blick komplett entfällt, sollten Sie den entgangenen steuerlichen Vorteil des Sonderausgabenabzugs berücksichtigen. Eine genaue Berechnung hilft Ihnen, die finanziellen Auswirkungen eines Kirchenaustritts realistisch einzuschätzen.

Wie viel Kirchensteuer spare ich, wenn ich aus der Kirche austrete?

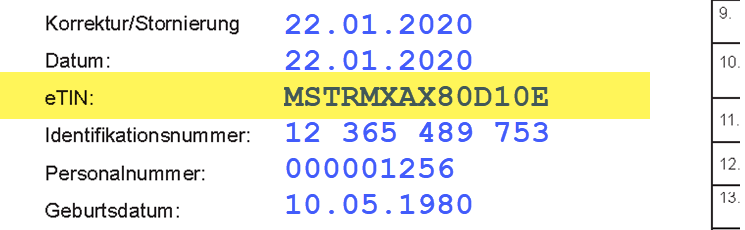

Wo kann ich meine Steuer-Identifikationsnummer finden?

Die Steuer-Identifikationsnummer wurde Ihnen schriftlich vom Bundeszentralamt für Steuern mitgeteilt. Die elfstellige Nummer gilt ein Leben lang. In diesem Schreiben wird die Nummer als "Persönliche Identifikationsnummer" bezeichnet, häufig wird sie auch kurz "Identifikationsnummer" genannt und wird in der Regel mit TIN (Tax Identification Number) oder Steuer-ID abgekürzt.

In der Regel finden Sie Ihre Identifikationsnummer auch

- im Einkommensteuerbescheid oder

- auf Ihrer Lohnsteuerbescheinigung

Die Steuer-ID ist nicht zu verwechseln mit der eTIN, die sich ebenfalls in der Lohnsteuerbescheinigung befindet und vom Arbeitgeber für die Datenübermittlung der Lohndaten genutzt wird.

Nach einer Übergangszeit soll die Steuer-Identifikationsnummer die derzeitige Steuernummer für die Einkommensteuer ersetzen. Die Angabe der Steuer-Identifikationsnummer ist keine Voraussetzung für die Abgabe Ihrer Steuererklärung.

Wo kann ich meine Steuer-Identifikationsnummer finden?

Wer muss Kirchensteuer bezahlen?

Wenn Sie Mitglied einer der folgenden Religionsgemeinschaften sind, müssen Sie Kirchensteuer zahlen:

- Römisch-Katholische Kirche

- Evangelische Landeskirchen

- Altkatholische Kirche

- Jüdische Kultusgemeinden

- Israelitische Religionsgemeinschaften (z.B. in Baden-Württemberg)

- Freireligiöse Gemeinden (z.B. in Baden, Württemberg, Mainz, Offenbach, Pfalz)

- Französische Kirche zu Berlin (Hugenottenkirche)

- Mennonitengemeinde in Hamburg-Altona

- Unitarische Religionsgemeinschaft Freier Protestanten in Rheinland-Pfalz

Die Höhe der Kirchensteuer richtet sich nach Ihrem Wohnort. Leben Sie in Bayern oder Baden-Württemberg, zahlen Sie 8 Prozent, in den übrigen Ländern 9 Prozent der Einkommen- oder Lohnsteuer.

Wer muss Kirchensteuer bezahlen?

Ab wann muss ich Kirchensteuer zahlen?

Die Kirchensteuerpflicht beginnt mit der Taufe oder durch Eintritt oder Wiedereintritt in die Religionsgemeinschaft. In diesem Fall müssen Sie die Kirchensteuer mit dem Beginn des folgenden Monats zahlen.

Wechseln Sie die Religionsgemeinschaft, dann besteht ebenfalls mit dem Beginn des folgenden Monats die Pflicht zur Zahlung der Kirchensteuer. Sie setzt jedoch erst ein, wenn Sie an Ihre bisherige Religionsgemeinschaft keine Kirchensteuer mehr zahlen.

In der israelitischen Kultusgemeinde begründet sich die Kirchensteuerpflicht aufgrund von Abstammung und Bekenntnis.

Ab wann muss ich Kirchensteuer zahlen?

Wie hoch ist die Kirchensteuer?

Die Höhe der Kirchensteuer richtet sich nach Ihrem Wohnort. In Bayern und Baden-Württemberg zahlen Kirchenmitglieder 8 Prozent der festgesetzten Einkommensteuer, in den übrigen Bundesländern sind es 9 Prozent. Diese prozentuale Berechnung gilt auch bei der Abgeltungsteuer.

Sollten Sie Kinder haben oder Einkünfte aus Gewerbebetrieb bzw. nach dem Teileinkünfteverfahren versteuerte Einkünfte erzielen, wird das zu versteuernde Einkommen (zvE) für die Kirchensteuer gesondert berechnet.

Kinderfreibeträge und Kirchensteuer

Wenn in Ihren elektronischen Lohnsteuerabzugsmerkmalen (ELStAM) Kinderfreibeträge eingetragen sind, wird die Kirchensteuer auf Basis einer sogenannten fiktiven Lohnsteuer berechnet. Dies führt zu einer geringeren monatlichen Kirchensteuer und Solidaritätszuschlag, nicht jedoch zu einer Senkung der Lohnsteuer.

Beispiele

Ohne Kinderfreibetrag: Brutto-Monatslohn von 3.000 Euro in Steuerklasse IV, monatliche Kirchensteuer in Berlin: 29,63 Euro.

Mit zwei Kinderfreibeträgen: Brutto-Monatslohn von 3.000 Euro in Steuerklasse IV, monatliche Kirchensteuer in Berlin: 11,21 Euro.

Kinderfreibeträge in der Einkommensteuererklärung

In der Einkommensteuerveranlagung mindern Kinderfreibeträge das zu versteuernde Einkommen nur, wenn der Steuervorteil höher ist als das erhaltene Kindergeld. Zur Berechnung der Kirchensteuer und des Solidaritätszuschlags werden die Kinderfreibeträge jedoch "fiktiv" berücksichtigt.

Vorteil bei unterjähriger Änderung

Auch wenn Kinder nur für einen Teil des Jahres berücksichtigt werden (z. B. bei Geburt oder Beendigung der Berufsausbildung), wird der volle Kinderfreibetrag und BEA-Freibetrag für die Berechnung der Kirchensteuer und des Solidaritätszuschlags abgezogen.

Wie hoch ist die Kirchensteuer?

Welche steuerlichen Vorteile erhalten Behinderte und Hinterbliebene?

Behinderte Menschen können für ihre behinderungsbedingten Aufwendungen entweder den Behinderten-Pauschbetrag in Anspruch nehmen oder die Ausgaben gegen Nachweis als außergewöhnliche Belastungen geltend machen, wobei hier allerdings eine zumutbare Belastung angerechnet wird. Der Behinderten-Pauschbetrag richtet sich nach dem Grad der Behinderung und beträgt 384 Euro bis 7.400 Euro. Mit dem Pauschbetrag sind alle sogenannten typischen Aufwendungen abgegolten. Darüber hinausgehende sogenannte atypische Aufwendungen können Sie als außergewöhnliche Belastungen absetzen. Damit mindern Sie Ihr zu versteuerndes Einkommen.

Hinterbliebene erhalten auf Antrag einen Hinterbliebenen-Pauschbetrag von 370 Euro, wenn ihnen laufende Hinterbliebenenbezüge bewilligt worden sind. Diese müssen laut Paragraf 33 b Abs. 4 EStG geleistet werden, nach dem Bundesversorgungsgesetz oder einem anderen Gesetz, das die Vorschriften des Bundesversorgungsgesetzes über Hinterbliebenenbezüge für entsprechend anwendbar erklärt, nach den Vorschriften über die gesetzliche Unfallversicherung, nach den beamtenrechtlichen Vorschriften an Hinterbliebene eines an den Folgen eines Dienstunfalls verstorbenen Beamten oder nach den Vorschriften des Bundesentschädigungsgesetzes über die Entschädigung für Schäden an Leben, Körper oder Gesundheit.

Der Hinterbliebenen-Pauschbetrag ist ein Jahresbetrag. Er wird auch dann nicht gekürzt, wenn die entsprechenden Voraussetzungen nicht das ganze Jahr über vorlagen.

Bitte beachten Sie: Eine Waise erhält den Hinterbliebenen-Pauschbetrag auch dann nur einmal, wenn beide Elternteile verstorben sind. Bei mehreren Hinterbliebenen derselben Person (z.B. Witwe und Halbwaise) steht der Pauschbetrag jedem Hinterbliebenen zu.

Welche steuerlichen Vorteile erhalten Behinderte und Hinterbliebene?

Was unterscheidet meine Steuernummer von der Steuer-Identifikationsnummer?

Die Steuernummer ist nicht zu verwechseln mit der lebenslang gültigen und bundeseinheitlich gleichen Steuer-Identifikationsnummer.

Was ist die Steuernummer?

Die Steuernummer wird vom Finanzamt an jede steuerpflichtige natürliche oder juristische Person vergeben und ist einem Steuerpflichtigen eindeutig zugeordnet. Eine Person kann mehrere Steuernummern in seinem Leben haben. Wer beispielsweise umzieht und dadurch in den Zuständigkeitsbereich eines anderen Finanzamtes gehört, wer heiratet oder eine Selbständigkeit anmeldet, erhält eine neue Steuernummer.

Früher richteten sich die Steuernummern an länderbezogenen Codes aus und bestanden je nach Bundesland aus zehn oder elf Ziffern. Im Laufe der Einführung des so genannten ELSTER-Verfahrens (ELektronische STeuerERklärung) wurde das Standardschema der Steuernummer jedoch bundesweit vereinheitlicht und hat nun 13 Ziffern.

Wo finde ich die Steuernummer?

Nach Einreichen der ersten Einkommensteuererklärung oder bei der Anmeldung einer selbständigen bzw. gewerblichen Tätigkeit wird die Nummer durch das zuständige Finanzamt ermittelt. Sie kann aber auch eigeninitiativ beantragt werden. Auf dem Einkommensteuerbescheid ist die Steuernummer links oben zu finden.

Wofür brauche ich die Steuernummer?

Die Steuernummer ist bei der Einreichung der Steuererklärung oder bei der Anmeldung einer selbständigen bzw. gewerblichen Tätigkeit, ebenso wie im Zahlungsverkehr anzugeben. Freiberufler und Gewerbetreibende müssen sie, sofern sie keine Umsatzsteueridentifikationsnummer haben, in ihrer Rechnung ausweisen. Zukünftig wird die Steuernummer von der Steueridentifikationsnummer abgelöst. Bisher existieren aber beide Nummern parallel.

Was ist die Steuer-Identifiktationsnummer?

Die steuerliche Identifikationsnummer (IdNr. oder auch Steuer-ID) ist seit 2008 eine bundeseinheitliche und dauerhafte Identifikationsnummer von in Deutschland gemeldeten Bürgern für Steuerzwecke. Sie ist ein Leben lang gültig. Kinder erhalten sie bereits nach der Geburt.

Die Identifikationsnummer ändert sich weder bei einem Ortswechsel noch bei einem Wechsel des zuständigen Finanzamts. Die Daten werden erst gelöscht, wenn sie von den Behörden nicht mehr benötigt werden, spätestens jedoch 20 Jahre nach dem Tod des Steuerpflichtigen.

Die Steuer-ID ist auch für das Kindergeld, für die Freistellungsaufträge bei allen Bankverbindungen in Deutschland, für die Gewährung des Pflege-Pauschbetrags sowie für den steuerlichen Abzug von Unterhaltsleistungen nötig und wird im Übrigen immer häufiger abgefragt.

Was unterscheidet meine Steuernummer von der Steuer-Identifikationsnummer?

Woher bekomme ich eine neue Steuer-Identifikationsnummer?

Um eine neue Steuer-Identifikationsnummer zu erhalten, müssen Sie sich schriftlich an das Bundeszentralamt für Steuern wenden. Dazu nutzen Sie folgende Adresse:

Bundeszentralamt für Steuern, 53221 Bonn,

bzw. per E-Mail: info@identifikationsmerkmal.de.

Sie müssen dem Amt dazu folgende persönliche Daten mitteilen:

- Name und Vorname

- Anschrift (Straße, Hausnummer, Postleitzahl und Ort)

- Geburtsdatum und -ort

Ihre Nummer wird Ihnen dann schriftlich mitgeteilt. Aus Gründen des Datenschutzes ist nicht möglich, Ihnen die Nummer telefonisch oder per E-Mail mitzuteilen.

Tipp

Die Nummer finden Sie in der Regel aber auch in Ihrer Lohnsteuerbescheinigung oder Ihrem letzten Einkommensteuerbescheid.

Woher bekomme ich eine neue Steuer-Identifikationsnummer?

Sie haben Ihre Steueridentifikationsnummer noch nicht erhalten oder sie ist nicht mehr auffindbar?

Ihre Einkommensteuererklärung können Sie auch ohne Steuer-ID bei Ihrem Finanzamt einreichen. Ihre Steueridentifikationsnummer ist Ihrem Finanzamt bekannt. Sollten Sie Ihre Identifikationsnummer in den genannten Unterlagen nicht finden, haben Sie die Möglichkeit, diese beim Bundeszentralamt für Steuern erneut anzufordern. Die Steuer-ID wird Ihnen dann per Brief mitgeteilt.

Sie haben Ihre Steueridentifikationsnummer noch nicht erhalten oder sie ist nicht mehr auffindbar?

Ab wann muss man nach einem Kirchenaustritt keine Kirchensteuer mehr zahlen?

Die Kirchensteuerpflicht endet:

- mit Ablauf des Kalendermonats, wenn der Wohnsitz oder gewöhnliche Aufenthalt in Deutschland aufgegeben wurde.

- mit dem Ablauf des Sterbemonats, wenn das Kirchenmitglied stirbt.

- wenn das Kirchenmitglied den Kirchenaustritt erklärt. Für die Austrittserklärung sind in den verschiedenen Bundesländern unterschiedliche Stellen zuständig, in den meisten erfolgt sie vor dem Standesamt, ansonsten vor dem Amtsgericht; nur im Bundesland Bremen auch bei der Kirche. Abhängig vom Bundesland gilt der Kirchenaustritt ab dem Kalendermonat, in dem der Kirchenaustritt erklärt wurde, oder aber ab dem darauffolgenden Kalendermonat.

Hinweis

Früher gab es in einigen Bundesländern den sog. "Reuemonat", d.h. die Kirchensteuerpflicht endete erst einen Monat nach dem Austrittsmonat. Dies galt für Berlin, Brandenburg, Bremen, Hamburg, Hessen, Mecklenburg-Vorpommern, Sachsen, Schleswig-Holstein, Thüringen.

Doch inzwischen wurde der Reuemonat zur Vereinheitlichung der kirchensteuerlichen Regelungen im Bundesgebiet abgeschafft, d.h. der Kirchenaustritt wird in dem Kalendermonat wirksam in dem er erklärt wurde.

Nach dem Kirchenaustritt informiert die Meldebehörde automatisch das zuständige Finanzamt, damit dieses die elektronischen Lohnsteuerabzugsmerkmale (ELStAM) ändert. Für die Zeit nach Ihrem Kirchenaustritt wird also bei der monatlichen Gehaltsabrechnung keine Kirchensteuer mehr einbehalten.

Das kostet Sie der Kirchenaustritt - Austrittsgebühren

In Berlin, Brandenburg und Bremen ist der Austritt kostenlos. In den anderen Bundesländern müssen Sie zwischen 10 und 60 Euro Gebühren für die Bescheinigung über den Kirchenaustritt bezahlen.

Ab wann muss man nach einem Kirchenaustritt keine Kirchensteuer mehr zahlen?

Wann gilt eine Gütergemeinschaft?

In der Gütergemeinschaft gibt es unterschiedliche Arten der Vermögensmassen: das Gesamtgut beider Partner sowie das Sondergut und das Vorbehaltsgut jedes einzelnen Partners. Diese besondere Regelung des ehelichen Güterstands ist kompliziert und wird eher selten vereinbart.

Ohne Ehevertrag gilt Zugewinngemeinschaft. Ohne Ehevertrag oder andere Absprachen gelten automatisch die gesetzlichen Regelungen. Das betrifft zum Beispiel den gesetzlichen Güterstand einer Ehe - die Zugewinngemeinschaft. Das bedeutet: Was der Einzelne schon mit in die Verbindung gebracht hat, bleibt seins; es gilt der Grundsatz der Vermögenstrennung. Hieraus ergibt sich auch, dass ein Partner nicht für die Schulden des anderen aufkommen muss. Was im Laufe der Ehe zu dem ursprünglichen Vermögen der einzelnen Eheleute dazu kommt, ist der Zugewinn. Da dieser bei beiden Partnern unterschiedlich hoch sein kann, wird er im Scheidungsverfahren aufgeteilt, das ist der so genannte Zugewinnausgleich.

Will man einen anderen Güterstand als die Zugewinngemeinschaft vereinbaren, z.B. die Gütergemeinschaft oder die Gütertrennung, muss man das in einem Ehevertrag regeln. Man kann auch bestimmte Teile des Vermögens aus dem Zugewinn ausschließen, z.B. den Betrieb eines Selbständigen, damit dieser bei einer Scheidung seine Firma durch den Zugewinnausgleich nicht gefährden muss.

Wann gilt eine Gütergemeinschaft?

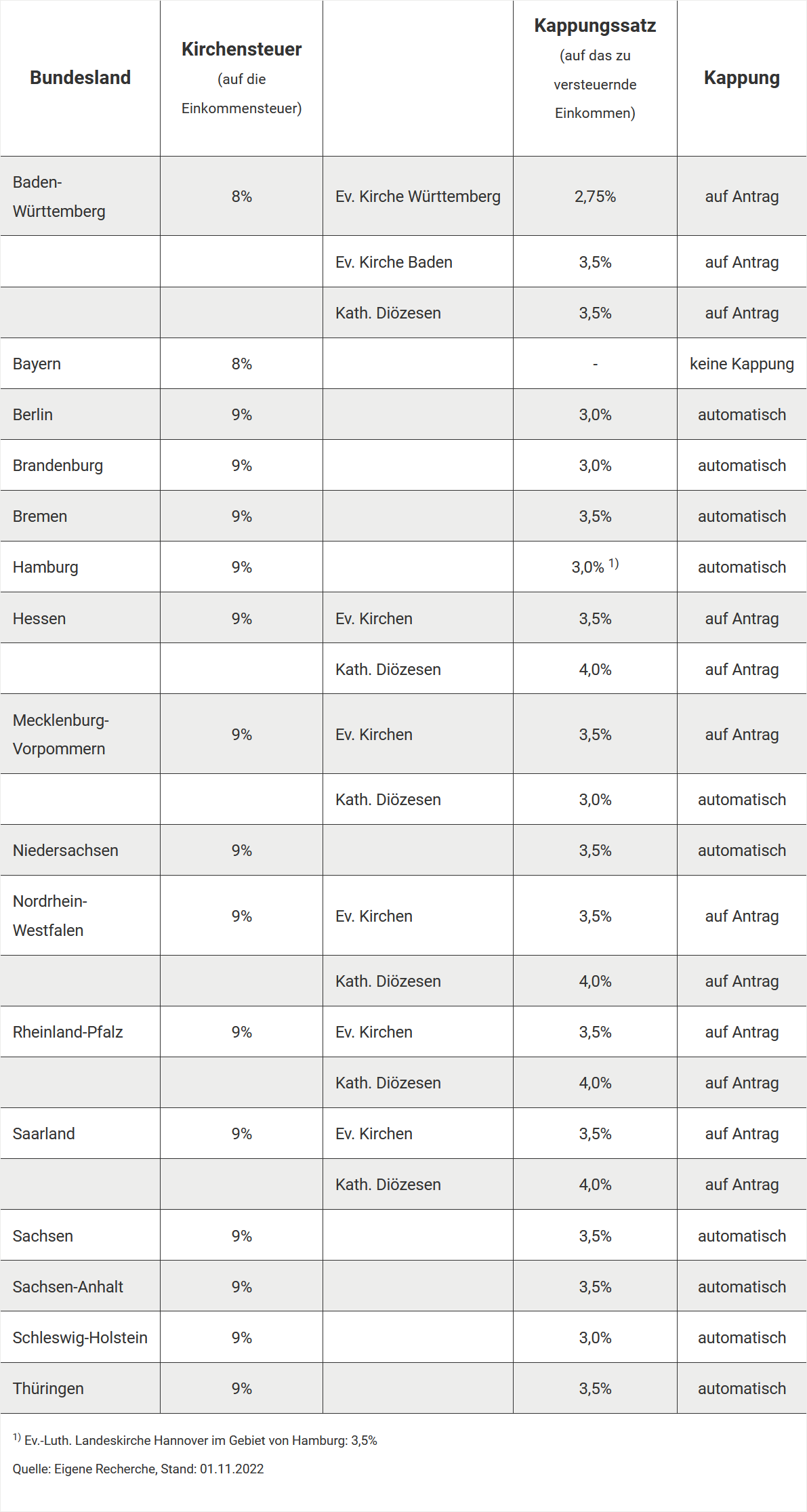

Welchen Vorteil bringt die Kappung der Kirchensteuer?

Die Höhe der Kirchensteuer richtet sich nach Ihrem Wohnort. Leben Sie in Bayern oder Baden-Württemberg zahlen Sie 8 Prozent, in den übrigen Bundesländern 9 Prozent. Grundlage ist die festgesetzte Einkommensteuer. Sie zahlen also als Kirchensteuer 9 Prozent Ihrer Einkommensteuer.

Je höher Ihr Einkommen, desto höher die Einkommensteuer und desto höher auch die Kirchensteuer. Es gibt jedoch die Möglichkeit, die Kappung der Kirchensteuer zu beantragen. Das bedeutet: Die Kirchensteuer wird nicht mehr von der Bemessungsgrundlage "Einkommensteuer", sondern vom "zu versteuernden Einkommen" berechnet. Der Kappungssatz ist in den einzelnen Bundesländern unterschiedlich und beträgt je nach Bundesland zwischen 2,75 und 4,00 Prozent des zu versteuernden Einkommens.

Die meisten Kirchensteuergesetze sehen bei hohem Einkommen eine Kappung der Einkommensteuer vor. Sie sollten jedoch prüfen, ob die Kappung in Ihrem Bundesland automatisch oder nur auf Antrag gewährt wird. Es gibt unterschiedliche Regelungen:

- Eine Kappung ohne Antrag erfolgt automatisch in den Bundesländern Berlin, Brandenburg, Bremen, Hamburg, Mecklenburg-Vorpommern, Niedersachsen, Sachsen, Sachsen-Anhalt, Schleswig-Holstein und Thüringen.

- Die Kappung nur mit Antrag gibt es in Baden-Württemberg, Hessen, Nordrhein-Westfalen, Rheinland-Pfalz und im Saarland.

- In Bayern ist keine Kappung der Kirchensteuer möglich.

Prüfen Sie, ob bei Ihrem Einkommen eine Kappung bereits sinnvoll ist. Ist dies der Fall dann richten Sie einen (formlosen) Antrag auf Kappung der Kirchensteuer (plus Kopie des letzten Steuerbescheids) an Ihre Diözese oder Landeskirche.

Beispiel:

In Berlin gilt ein Kappungssatz von 3 Prozent. Also ist die Kirchensteuer auf 3 Prozent des zu versteuernden Einkommens begrenzt.

2024 zu versteuerndes Einkommen: 150.000 Euro

darauf entfallende Einkommensteuer nach dem Grundtarif: 52.397 Euro

zu zahlende Kirchensteuer (9 Prozent): 4.715 Euro.

Bei einer Kappung auf 3 Prozent des Einkommens müssten nur 4.500 Euro Kirchensteuer gezahlt werden.

Welchen Vorteil bringt die Kappung der Kirchensteuer?

Wer bekommt den Pauschbetrag für Behinderte?

Sie können den Behinderten-Pauschbetrag erhalten, wenn Sie einen bestimmten Grad der Behinderung nachweisen können. Dabei gilt als behindert, wer länger als sechs Monate körperlich, geistig oder seelisch in seinem Gesundheitszustand beeinträchtigt ist.

Festgestellt wird der Grad der Behinderung im Regelfall durch das Versorgungsamt. Ab einem Grad der Behinderung von 50 erhalten Sie einen Schwerbehindertenausweis, bis zu einem Grad von 45 stellt das Amt einen Feststellungsbescheid aus. An diese Bescheide ist das Finanzamt gebunden.

Sie können den Behinderten-Pauschbetrag für sich selbst, Ihren behinderten Ehegatten oder Ihr behindertes Kind in Anspruch nehmen. Eine Übertragung des Pauschbetrages von behinderten Eltern bzw. Geschwistern ist nicht möglich.

Tipp: Bei einer rückwirkenden Feststellung des Grades der Behinderung für mehrere Jahre können Sie für die Jahre, für die Ihnen ein Grad der Behinderung anerkannt wird, den Pauschbetrag nachträglich geltend machen. Sie sollten aber möglichst umgehend nach Feststellung des Grades der Behinderung ihre steuerlichen Ansprüche anmelden, da es bestimmte Fristen zu beachten gibt.

SteuerGo

Der Behinderten-Pauschbetrag ist ein Jahresbetrag. Er wird in voller Höhe auch dann gewährt, wenn die Behinderung während des Jahres eintritt oder wegfällt. Wird der GdB während des Jahres herauf- oder herabgesetzt, richtet sich der Jahresbetrag nach dem höheren GdB (R 33b Abs. 7 EStR).

Treten mehrere Behinderungen aus verschiedenen Gründen auf, wird jeweils die Behinderung zugrunde gelegt, die zum höchsten Pauschbetrag führt. Der Behinderten-Pauschbetrag wirkt sich in vollem Umfang steuermindernd aus, denn eine zumutbare Belastung wird nicht angerechnet.

Die Frage ist, ob zusätzlich zum Behinderten-Pauschbetrag pflegebedingte Aufwendungen als außergewöhnliche Belastungen nach § 33 EStG absetzbar sind oder ob dafür auf den Pauschbetrag verzichtet werden muss. Seit 2008 gilt folgende Regelung:

Falls Sie den Behinderten-Pauschbetrag gemäß § 33b Abs. 3 EStG in Anspruch nehmen, werden pflegebedingte Aufwendungen nicht zusätzlich als außergewöhnliche Belastungen nach § 33 EStG anerkannt. Es gilt das "Entweder-Oder-Prinzip" (R 33.3 Abs. 4 EStR 2008).

Sie müssen sich also entscheiden: Entweder beantragen Sie den Behinderten-Pauschbetrag, oder Sie machen die pflegebedingten Kosten gegen Nachweis als außergewöhnliche Belastungen geltend. Beim Nachweis muss das Pflegegeld von der Pflegeversicherung angerechnet werden, und vom verbleibenden Betrag zieht das Finanzamt noch die zumutbare Belastung ab. Damit also die Berücksichtigung gemäß § 33 EStG vorteilhafter ist, müssen die Aufwendungen höher sein als der Behinderten-Pauschbetrag, das erhaltene Pflegegeld und die zumutbare Belastung.

Aber keine Regel oder Ausnahme:

Folgende besondere Ausgaben können Sie zum Beispiel neben dem Pauschbetrag ansetzen:

- außerordentliche Krankheitskosten, die durch einen akuten Anlass verursacht werden, zum Beispiel Kosten einer Operation, einer Heilbehandlung, Arznei- und Arztkosten,

- Ausgaben für eine Heilkur, die aufgrund eines vor Kurantritt ausgestellten amtsärztlichen Attestes durchgeführt wird (die ärztliche Bescheinigung eines Medizinischen Dienstes der Krankenversicherung steht dem amtsärztlichen Attest gleich),

- behinderungsbedingte Umrüstungskosten für ein Auto,

- behinderungsbedingte Umbaukosten der Wohnung,

- behinderungsbedingte Fahrtkostenpauschale (ab dem Jahr 2021):

Bis einschließlich zum Jahr 2020 konnten Fahrtkosten im Zusammenhang mit einer Behinderung mit 0,30 Euro je gefahrenen Kilometer bis zu bestimmten Höchstbeträgen berücksichtigt werden. Diese Berücksichtigung erforderte regelmäßig auch einen Nachweis der gefahrenen Kilometer. Auf diesen Nachweis wird ab dem Jahr 2021 verzichtet.

Die behinderungsbedingte Fahrtkostenpauschale beträgt:

- 900 Euro: bei Menschen mit einem Grad der Behinderung von mindestens 80 oder einem Grad der Behinderung von mindestens 70 und dem Merkzeichen „G“ für gehbehindert

- 4.500 Euro: bei Menschen mit außergewöhnlicher Gebehinderung (Merkzeichen „aG“), Blinden (Merkzeichen „BI“), Taubblinden (Merkzeichen „TBI“, hilflosen Menschen (Merkzeichen „H“) oder Menschen für die der Pflegegrad 4 oder 5 festgestellt wurde.

Folgende Besonderheit ist bei der Berücksichtigung der behinderungsbedingten Fahrtkostenpauschale zu beachten:

Die behinderungsbedingten Fahrtkosten sind Teil der allgemeinen außergewöhnlichen Belastungen. Von der Gesamtsumme der außergewöhnlichen Belastungen, wozu auch die behinderungsbedingte Fahrtkostenpauschale hinzugerechnet wird, wird bei der Berechnung Ihrer Einkommensteuer noch die Minderung um die zumutbare Belastung vorgenommen.

Wer bekommt den Pauschbetrag für Behinderte?

Wer erhält den Pauschbetrag für Hinterbliebene?

Hinterbliebene, etwa Witwen und Waisen, haben in bestimmten Fällen Anspruch auf den Hinterbliebenenpauschbetrag von 370 Euro.

Wichtigste Voraussetzung ist, dass der Steuerpflichtige mindestens für einen Monat im jeweiligen Steuerjahr Hinterbliebenenbezüge erhalten hat. Das gilt auch, wenn der Anspruch auf die Bezüge ruht bzw. eine Abfindung mittels Kapitalauszahlung stattgefunden hat.

Die Voraussetzungen für den Hinterbliebenen-Pauschbetrag sind im § 33b Abs. 4 EStG geregelt. Steht der Hinterbliebenen-Pauschbetrag einem Kind zu, kann er auf Antrag auf die Eltern übertragen werden.

Der Hinterbliebenenpauschbetrag wird für folgende Bezugsarten gewährt:

- Bezug nach dem Bundesversorgungsgesetz, dies betrifft vor allem Opfer des Zweiten Weltkriegs

- Bezug nach dem Soldatenversorgungsgesetz

- Bezug nach dem Zivildienstgesetz

- Bezug nach dem Häftlingshilfegesetz

- Unterhalt für Angehörige von Kriegsgefangenen

- Bezug nach dem Gesetz über die Bundespolizei

- Bezug nach dem Gesetz über den Zivilschutzkorps

- Bezug nach dem Gesetz zur Regelung der Rechtsverhältnisse der unter Art. 131 GG fallenden Personen

- Bezug nach dem Gesetz zur Einführung des Bundesversorgungsgesetzes im Saarland

- Bezug nach dem Infektionsschutzgesetz, zum Beispiel bei Tod infolge einer empfohlenen Impfung

- Bezug nach dem Gesetz über die Entschädigung für Opfer von Gewalttaten

- Rente aus der gesetzlichen Unfallversicherung, zum Beispiel bei Tod durch Arbeitsunfall

- Bezüge nach dem Tod eines Beamten aufgrund eines Dienstunfalls

- Bezüge nach dem Bundesentschädigungsgesetz für Schäden an Leben, Körper oder Gesundheit.

Steht der Hinterbliebenen-Pauschbetrag einem Kind zu, kann er auf Antrag auf die Eltern übertragen werden.

Wer erhält den Pauschbetrag für Hinterbliebene?